パナソニックは、1917年に松下幸之助氏によって設立された日本を代表する電機メーカーです。松下電工や三洋電機と統合し、総合電機メーカーとして世界的なプレゼンスを有します。アプライアンス(家電、空調、AV機器、累計2000億個を売り上げた約90年の歴史を持つ電池等)、オートモーティブ(蓄電池、音響機器等)、インダストリアル(電池やモーター等)、ライフソリューション(照明や水まわり等)、コネクティッドソリューションズ(フライトエンターテイメント、航空機向け電子機器、監視カメラ等)といった事業部制に特徴がありましたが、2022年にパナソニックホールディングスを設立し、事業部はホールディング傘下の独立した子会社となりました。

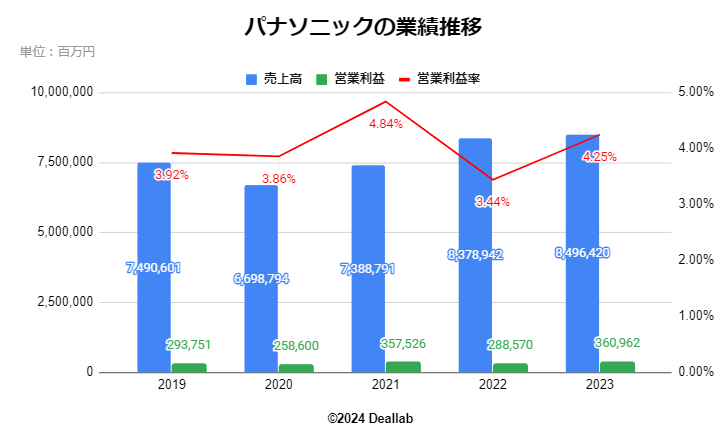

2019年度

売上高は前年度比6.4%減の7,490,601百万円になりました。営業利益は28.61%減の293,751百万円になりました。営業利益率は3.92%になりました。中国向け電子部品や家電製品の売上減少、売り上げ減による利益減などで前年度比減収減益となりました。

2020年度

売上高は前年度比10.57%減の6,698,794百万円になりました。営業利益は11.97%減の258,600百万円になりました。営業利益率は3.86%になりました。新型コロナウイルス感染症の影響が大きく、前年度比減収減益となりました。

2021年度

売上高は前年度比10.30%増の7,388,791百万円になりました。営業利益は38.25%増の357,526百万円になりました。営業利益率は4.84%になりました。電気自動車(EV)向け電池事業、中国の白物家電、産業用モーターや電子部品などが好調で、前年度比増収増益を達成しました。

2022年度

売上高は前年度比13.40%増の8,378,942百万円になりました。営業利益は19.29%減の288,570百万円になりました。営業利益率は3.44%になりました。売上高は自動車生産の回復によって車載機器・電池の需要が増加したこと、ブルーヨンダー買収による新規連結などの影響で前年度比増収でした。一方、営業利益は原材料価格の高騰・固定費増加などにより、前年度比減益となりました。

2023年度

売上高は前年度比1.40%増の8,496,420百万円になりました。営業利益は25.09%増の360,962百万円になりました。営業利益率は4.25%になりました。売上高では、インダストリー・エナジーが減収となりましたが、オートモーティブ・コネクトの販売増に加え、為替換算の影響もあり、増収となりました。営業利益では、戦略投資などの固定費の増加や原材料高騰の影響はありましたが、価格改定・合理化の進捗や為替の影響に加え、米国インフレ抑制法に係る補助金(米国IRA補助金)の計上などにより、増益となりました。

パナソニックの業績推移

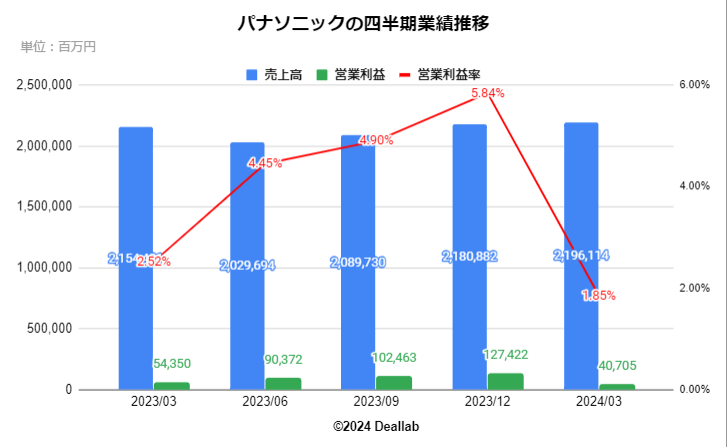

2022年第4四半期(1ー3月)

売上高は前年同期比9.62%増の2,154,421百万円になりました。営業利益は54,350百万円、営業利益率は2.52%になりました。自動車販売の伸びを受けた車載電池や車載機器などの販売増加は続きましたが、原料価格高騰・固定価格増加などをカバーできず、前年同期比増収減益となりました。

2023年第1四半期(4ー6月)

売上高は前年同期比2.83%増の2,029,694百万円になりました。営業利益は90,372百万円、営業利益率は4.45%になりました。売上高は、インダストリーが大きく減収となりましたが、オートモーティブ・コネクト・車載電池の販売増に加え、為替換算の影響もあり、増収となりました。営業利益は、戦略投資などの固定費の増加や原材料高騰の影響はありましたが、増販益や価格改定・合理化の進捗に加え、米国インフレ抑制法に係る補助金(米国IRA補助金)の計上などにより、増益となりました。

2023年第2四半期(7ー9月)

売上高は前年同期比0.02%減の2,089,730百万円になりました。営業利益は102,463百万円、営業利益率は4.90%になりました。売上高は、インダストリーが大きく減収となりましたが、オートモーティブ・コネクト・車載電池の販売増に加え、為替換算の影響もあり、増収となりました。営業利益は、戦略投資などの固定費の増加や原材料高騰の影響はありましたが、価格改定・合理化の進捗や為替の影響に加え、米国インフレ抑制法に係る補助金(米国IRA補助金)の計上などにより、増益となりました。

2023年第3四半期(10ー12月)

売上高は前年同期比0.94%増の2,180,882百万円になりました。営業利益は127,422百万円、営業利益率は5.84%になりました。売上高は、インダストリーが大きく減収となりましたが、オートモーティブ・コネクト・車載電池の販売増に加え、為替換算の影響もあり、増収となりました。営業利益は、戦略投資などの固定費の増加や原材料高騰の影響はありましたが、価格改定・合理化の進捗や為替の影響に加え、米国インフレ抑制法に係る補助金(米国IRA補助金)の計上などにより、増益となりました。

2023年第4四半期(1ー3月)

売上高は前年同期比1.94%増の2,196,114百万円になりました。営業利益は40,705百万円、営業利益率は1.85%になりました。売上高は、インダストリーが大きく減収となりましたが、オートモーティブ・コネクト・車載電池の販売増に加え、為替換算の影響もあり、増収となりました。営業利益は、戦略投資などの固定費の増加や原材料高騰の影響はありましたが、価格改定・合理化の進捗や為替の影響に加え、米国インフレ抑制法に係る補助金(米国IRA補助金)の計上などにより、増益となりました。

パナソニックの四半期業績推移

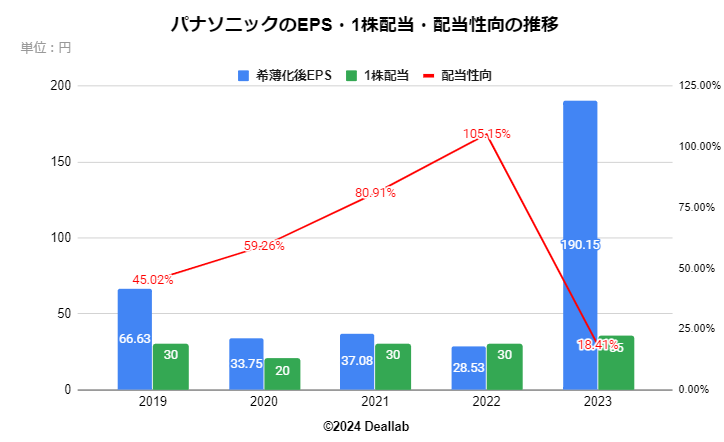

希薄化後EPSは前年度比67.21%増の190.15円になりました。1株当たりの配当は前年度比16.67%増の35円になりました。配当性向は18.41%になりました。

パナソニックのEPS・1株配当・配当性向の推移

2024年3月

通期の売上高は8,600,000百万円、営業利益は380,000百万円、営業利益率は4.4%を見込みます。

セグメントは、くらし事業、オートモーティブ、コネクト、インダストリー、エナジー、その他に分類されます。セグメント別の売り上げ構成は以下の通りです。

.png)

パナソニックのセグメント別売上構成(2023年度)

くらし事業

家電(洗濯機・冷蔵庫など)、空調、照明、電気設備、冷凍冷蔵ショーケース等の業務用機器などが分類されます。住宅用からオフィス、商業用など様々な空間に対応した商品。サービスを開発・販売しています。低コスト戦略のアジア勢、プレミアム戦略の欧米勢と競合しており、特に中国・北東アジア地域で家電・住宅設備事業を展開しています。

オートモーティブ

車載機器と車載電池が主要事業となります。車載電池は、テスラとの米ネバダ州でのギガファクトリー、日本、中国の大連工場(遼寧省)での3極の生産体制を構築しています。テスラ以外にもトヨタと協業し、全方位戦略で中国勢を迎えうっております。円筒形電池はテスラに供給し、角形電池はトヨタに供給しています。

装置産業化した事業におけるパワーゲームを制することができるか、に注目が集まります。自動車部品は、音響機器(カーオーディオ)やカーナビゲーション等の電子機器の分野に強みを持ちます。ディスプレイメーター、ヘッドアップディスプレイといった次世代コックピットやコネクティッドと言われている自動車のCASE対応では総合力を発揮できる立場におります。

コネクト

電子部品実装機、高性能堅牢タブレットPC、超高輝度プロジェクターなど、B2B向け商品を開発・販売しています。ハードウェアにソフトウェアやテクノロジーを負荷することで、現場の最適化や生産性向上を目指しています。

インダストリー

コンデンサー、リレー、産業用モーター、多層基板材料などの電子デバイス・産業デバイスを開発・販売しています。他の事業と同様、環境負荷の低減に取り組んでおり、持続可能な社会の実現に日々取り組んでいます。

エナジー

車載用円筒形リチウムイオン電池、蓄電システム、乾電池、リチウム一次電池などを開発・販売しています。車載用からデータセンター、家庭用に医療向けなど、様々な分野の電池を手がけており、日本国内だけでなくグローバルに展開しています。

その他

エンターテインメント&コミュニケーション事業とハウジング事業に分類されます。エンターテインメント&コミュニケーション事業では、テレビ、デジタルカメラ、ビデオ機器、オーディオ機器などを手がけています。

ハウジング事業では、水まわり製品、建材、外回り製品を手がけています。

近年のパナソニックのM&Aで注目を集めたのが、2021年のブルーヨンダーの大型買収です。買収額は71億ドル(約7,700億円)と過去最大級となりました。

パナソニックは1990年の米映画大手MCAの買収で、5年後に株式の80%を手放したという苦い過去があります。また、2011年には三洋電機とパナソニック電工を総額9290億円で買収しましたが、売上高は買収前とほぼ変わらずM&Aによる事業規模拡大には至りませんでした。

過去の失敗からか近年では大型M&Aに対して消極的でしたが、電機業界の再編・競争激化からの生き残りのため、再び大型M&Aに踏み切りました。

2015年 米国冷蔵ショーケースメーカーのハスマン社を子会社化

2016年 ドイツソフトウエア開発のオープンシナジー社の全株式を取得

2017年 米国の産業用レーザーメーカーのテラダイオード社の全株式を取得

2017年 米国のデータ解析会社アリモを買収

2017年 ブラジルの空調エンジニアリング会社のユニオンラックテクノロジーを買収

2017年 建築メーカーの松村組を買収

2017年 英国の空調機器販売AMP社を買収

2020年 パナソニック ライティングヨーロッパを投資ファンドのFidelium Partnersへ売却

2021年 欧州乾電池事業をオーレリウス(Aurelius)へ売却

2021年 パナソニックライティング アメリカズを投資ファンドのAtarへ売却

2021年 倉庫管理、輸送管理やSCMソフトウェアに強いブルーヨンダーをブラックストーン及びニューマウンテンキャピタルから買収(企業価値85億ドル)

2022年 スウェーデンの空調大手システムエアから業務用空調事業を買収

2023年 樹脂サッシメーカーの株式会社エクセルシャノンを子会社化

2024年 Apolloとのパナソニック オートモーティブシステムズの事業に関するパートナーシップについて基本合意