CMOS・画像イメージセンサー業界の世界市場シェアと市場規模について分析をしています。業界首位はソニーですが、オムニビジョンやサムスン電子が激しく追い上げています。低画素の分野ではファブレスのギャラクシーコアやスーパーピクスといった中国メーカーとの競合も生まれつつあります。

【イメージセンサーとは】

イメージセンサーとは、対象となる物が出す光を、光の性質を利用する器具を通じて、物体の像を映し出し、その像の光の明るさと暗さを利用して、電気を生み出し、その電気を信号へと変換するセンサーのことをいいます。

さらに業界に詳しくなるためのお薦め書籍と業界団体

ソニー半導体の奇跡: お荷物集団の逆転劇

CCD/CMOSイメージセンサの基礎と応用 (レベルアップ・シリーズ)

JEITA 一般社団法人電子情報技術産業協会

NECA 制御機器

【CMOS・画像イメージセンサー業界の市場シェア+ランキング】

当サイトでは、調査会社Yole Intelligence社のレポートに基づき、2023年のCMOS業界の市場シェアを以下の通りとしております。2023年のCMOS・画像イメージセンサー業界の市場シェアの1位はソニー、2位はサムスン、3位はオムニビジョンとなります。⇒参照したデータの詳細情報

CMOS・画像イメージセンサー業界の市場シェアと業界ランキング(2023年)

| 順位 | Company name (English) |

会社名 | 市場シェア |

|---|---|---|---|

| 1位 | Sony Corporation | ソニー | 45% |

| 2位 | Samsung Electronics Co., Ltd. | サムスン | 19% |

| 3位 | OmniVision Technologies Inc. | オムニビジョン | 11% |

| 4位 | ON Semiconductor | ONセミコンダクター | 6% |

| 5位 | STMicroelectronics | STマイクロエレクトロニクス | 5% |

| 6位 | SK Hynix Inc. | SKハイニックス | 4% |

| 7位 | Galaxycore | ギャラクシーコア | 3% |

| 8位 | Smart Sense Technology | スマートセンステクノロジー | 2% |

| 9位 | Teledyne | テレダイン | 1% |

| 10位 | CANON INC. | キヤノン | 1% |

※Yole Intelligenceの情報をもとに作成

-1-1.png)

1位は日本を代表する総合電機メーカー、ソニーになります。2位は韓国を代表する総合電機メーカー、サムスンです。3位は中国系のセンサー大手、オムニビジョンです。アップル向けのセンサーの比率が高いですが、ファーウェイにも供給を行っています。4位に米国に本拠を置く半導体部品メーカー、ONセミコンダクターとなります。5位はスイス・ジュネーヴに本社を置くSTマイクロエレクトロニクスとなっております。

CMOS・画像イメージセンサー業界の世界市場シェア(2023年) ©2025 Deallab

【CMOS・画像イメージセンサー業界の世界市場規模】

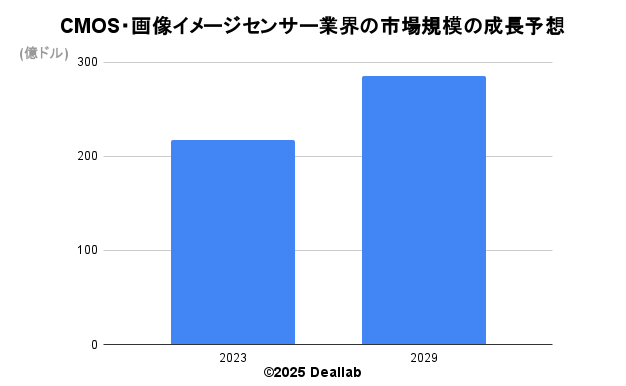

調査会社のヨーレデベロップメントによると、2023年のCMOSイメージセンサーの世界の市場規模は、218億ドルです。2029年にかけて年平均4.7%で成長し、規模は286億ドルへと拡大することを見込んでいます。⇒参照したデータの詳細情報

| 年 | 市場規模 | 成長率見込み |

|---|---|---|

| 2023年 | 218億ドル | – |

| 2029年 | 286億ドル | 4.7% |

CMOS・画像イメージセンサー業界の世界市場規模の成長率見込み(2023年) ©2025 Deallab

【M&Aの動向】

2021年 STマイクロエレクトロニクスがエッジAIソフトウェアのスペシャリストであるCartesiamを買収2021年 SKハイニックス、インテルNANDおよびSSD事業買収の第一段階を完了

2024年 ソニー、スポーツデータの分析サービスビジネス拡大に向け、KinaTrax, Inc.を買収

2024年 サムスン電子、英国に本拠を置くナレッジグラフスタートアップ企業オックスフォード・セマンティック・テクノロジーズの買収を発表

2025年 Teledyne、Excelitas の一部の航空宇宙および防衛エレクトロニクス事業の買収を完了

2025年 Onsemi、Qorvo の炭化ケイ素 JFET 技術ポートフォリオの買収を完了

【会社の概要】

ソニーは、裏面照射やウェハスタッキング技術といった技術をいち早く実用化しました。世界首位を維持するために画像センサーを含む半導体事業に、2021年3月期までの3年間で6000億円を投じる予定です。特に高い信頼性や暗転性が要求される自動運転向けの目としてのセンサーを強化しています。サムスン電子は、自社スマホ等の画像センサー等を強化しています。対して、オムニビジョンは3Dセンシングに注力し、グローバルシャッターで上位との距離を縮めようとしております。

Sony Corporation(ソニー株式会社)

ソニーは、日本を代表する総合電機メーカーです。ソフトウェアとハードウェアが融合したエコシステム構築を目指しています。ゲーム機器、音楽、金融、映画、音響やテレビ等のエレクトロニクス、イメージセンサーで事業を展開しています。

イメージセンサー分野では、ルネサンスの山形工場を買収する等圧倒的な強みを持ちます。2015年には東芝の大分工場の一部を買収しました。競合他社を引き離すために、2019年以降3年間で約6000億円の設備投資を実施し、現状強みを発揮するスマホ更なる需要(複眼化)に対応しつつ、今後の主戦場になると考えられる車載や産業機器向けの分野を伸ばす予定です。日米欧の3極での拠点構築に積極的です。

テレビでは、ブラウン管の時代からテレビ事業の競争力を保っております。液晶パネルの製造はしておらず、EMSの台湾ホンハイ(Hon Hai Precision)へのOEM比率を高めています。

ゲーム機では、プレイステーション・シリーズを展開し、ハードと課金の両面で成長しております。

ビデオカメラでは、ハンディカムで一世風靡しました。スマホでのビデオ利用に押され同市場も縮小しているなか、デジタルカメラはミノルタの一眼レフを買収しています。ミラーレスやプロ向けの機種に注力をしています。さらに詳しく

OmniVision Technologies Inc.(オムニビジョンテクノロジーズ株式会社)

中国系のセンサー大手です。アップル向けのセンサーの比率が高いですが、ファーウェイにも供給を行っています。2016年にMBOをして非上場化後、豪威集団率いるウィル・セミコンダクター(Will Semiconductor)傘下となり、低画素数分野に強い、陳傑CEO率いるファブレスCMOSメーカーのスーパーピクス(SuperPix)と2019年に経営統合しました。

Samsung Electronics Co., Ltd.(サムスン電子株式会社)

Samsung(サムスン電子)は、韓国を代表する総合電機メーカーです。スマホ、半導体、テレビ、白物家電など、最終商品まで手掛けていることが強みです。垂直統合型の半導体チップメーカーとして、DRAM、NAND型フラッシュメモリ、SSDの自社製造を手掛けています。また半導体受託生産も行っております。最終製品のスマホやテレビにも強みを持ちます。OLEDや液晶パネルの製造はサムスンディスプレイ、リチウムイオン電池はサムスンSDI、電子部品はサムスン電気、造船はサムスン重工、バイオ製薬の製造はサムスンバイオロジックスで手掛けています。2016年には車載音響機器大手のハーマンを買収しました。さらに詳しく

ON Semiconductor (オン・セミコンダクター)

米国に本拠を置く半導体部品メーカーです。元々はモトローラ社の半導体コンポーネントが発祥です。2015年に自動車、産業機器向けに強みを持つ同業のアプティナ・イメージング(Aptina imaging)を買収しました。車載向けに注力しています。

SK Hynix Inc. (SKハイニックス株式会社)

SKハイニックスは、韓国の大手半導体メーカーです。2001年に韓国政府による公的管理を経て現在は通信大手のSKテレコム傘下となりました。NAND型フラッシュメモリやDRAMでサムスンと競合しています。2020年に90億ドルでインテルからNAND型フラッシュメモリとSSD事業を買収することに合意しました。またSKハイニックはキオクシアが上場をすると同社の15%を取得することができます。キオクシア、SK連合は、独走するサムスンに比肩する大きさとなります。2020年12月に同社はNANDの積層化において176層商品を発表しました。128層よりも効率的にデータ保存ができます。メモリ以外ではCMOSイメージセンサーの事業も展開しています。さらに詳しく

SKグループについて

SKグループは、1953年に設立された韓国第3位の財閥グループです。崔泰源会長の強いリーダーシップの下でM&Aを通じて事業を拡大しています。半導体(SKハイニックス)、石油・電池(SKイノベーション)、通信(SKテレコム)、医薬品(SKバイオファーム)、医薬品受託(SKバイオサイエンス)、半導体素材(SKシルトロン)等の分野に強みがあります。2021年には、米国の燃料電池メーカーのプラグパワーに出資をし、水素プラントへの進出をしています。さらに詳しく

CANON INC. (キャノン株式会社)

キヤノンは1937年に創業された日本を代表する光学・OA機器メーカーです。カメラ、複写機、プリンター等の分野で業界首位級です。近年はM&Aを駆使して新規領域への展開を図っています。OA機器、イメージング、産業機器等の分野で業界首位級の競争力のある商品群を展開しています。

OA機器のコピー機及び複写機では、ゼロックスやHPと並ぶ業界大手となっています。イメージングであるデジタルカメラ分野では、一眼レフとミラーレスカメラを強化しています。一眼レフやビデオカメラ等の分野にも強みを発揮しています。インクジェットプリンターでは、HPやエプソンと業界首位の座を競います。監視カメラではスウェーデンのアクシスコミュニケーションを買収し、業界トップクラスとなりました。半導体露光装置では、オランダのASML社に差をつけられつつあるものの、ニコンと並び露光装置大手のメーカーです。医療機器業界では、東芝メディカルを買収し、CTやMRIの分野で上位に入ります。さらに詳しく

Panasonic Corporation (パナソニック株式会社)

パナソニックは、1917年に松下幸之助氏によって設立された日本を代表する電機メーカーです。松下電工や三洋電機と統合し、総合電機メーカーとして世界的なプレゼンスを有します。アプライアンス(家電、空調、AV機器、累計2000億個を売り上げた約90年の歴史を持つ電池等)、オートモーティブ(蓄電池、音響機器等)、インダストリアル(電池やモーター等)、ライフソリューション(照明や水まわり等)、コネクティッドソリューションズ(フライトエンターテイメント、航空機向け電子機器、監視カメラ等)といった事業部制に特徴がありましたが、2022年にパナソニックホールディングスを設立し、事業部はホールディング傘下の独立した子会社となりました。さらに詳しく

Galaxycore (ギャラクシーコア)

趙立新CEO率いる中国のファブレスCMOSメーカーです。中国国有のファンドリ―SMICに生産を委託し、低画素分野で事業を拡大しています。

SMICとは

SMIC(中芯国際集成電路製造)は、2000年に設立された中国に本拠を置く半導体ファウンドリ大手です。クアルコムやテキサス・インスツルメンツとも取引をしています。インテル、TSMCやサムソンで半導体開発を行なったMong-Song Liang氏が創業しました。200mm(8インチ)~300mmのウエハ製造に強みがあります。回路線幅では2020年に10nmの量産化に成功するなど、ファウンドリ上位を追い上げています。SMICは中国の半導体国産化という重要な役割を担っていますが、米中の半導体対立によって紆余曲折が予想されます。香港証券取引所に上場しています。さらに詳しく

STMicroelectronics NV (STマイクロエレクトロニクス)

STマイクロエレクトロニクスは、半導体の製造・販売を行う多国籍企業です。スイス・ジュネーヴに本社を置き、世界35カ国に拠点を持っています。