半導体業界の世界市場シェア・売上高ランキング・市場規模・M&A(合併買収)について分析。インテル、エヌビディア、クアルコム、マイクロン、サムスン電子、インフィニオン 、ブロードコム、NXP 、STマイクロエレクトロニクス、ソニー、ルネサスエレクトロニクスといった半導体メーカーの概要や動向も掲載しております。

【半導体とは】

半導体とは、電気を良く通す材料(例えば金属)と電気をほとんど通さない材料(絶縁体、例えばゴム)の中間の性質を持つ物質のことです。半導体の代表的な物質としてはシリコンがあげられます。半導体を材料にした集積回路は、機器の頭脳として計算、演算、情報保存等を行います。

パワー半導体とは、半導体に電気エネルギーの変換や制御に応用するパワーエレクトロニクスの性質を備えた半導体の総称です。エアコン、冷蔵庫、洗濯機もパワーエレクトロニクス(インバーター化)が進んだことで省エネが実現しています。パワー半導体デバイスには、パワーダイオード、MOSFET(電界効果トランジスタ)やIGBT等のパワートランジスタ、パワーモジュール、電源用IC等のディスクリート半導体やモジュール半導体があります。パワー半導体デバイスの基板にはSi(シリコン)、SiC(炭化シリコン)、GaN(炭化ガリウム)、Ga2O3(酸化ガリウム)、ダイヤモンド等が用いられ、車両の駆動制御、無停電電源、発電・変電機器、小型情報通信機器等に利用されます。

さらに業界に詳しくなるためのお薦めの書籍と関連サイト

パソコン業界の世界市場シェアの分析

液晶パネルと有機ELディスプレイ業界の世界市場シェアの分析

NAND型フラッシュメモリー業界の世界市場シェアの分析

DRAM業界の市場シェアの分析

ソリッドステートドライブ(SSD)業界の世界市場シェアの分析

ハードディスクドライブ業界の市場シェアの分析

ファウンドリ・半導体受託生産業界の世界市場シェアの分析

シリコンウエハ業界の世界市場シェアの分析

【半導体の製造工程について】

半導体の製造工程は、ウエハ製造→フォトマスク→成膜→フォトレジスト→露光→エッチング→洗浄→平坦化→ダイシング→テスト→パッケージングという工程をたどります。各工程に強みのある部材メーカーや装置メーカーが存在します。

半導体の作り方

- (1)ウエハ製造

ウエハは薄く円盤状にした半導体の薄い板です。半導体の主要構成部材です。主要企業は信越化学工業とSUMCOです。 - (2)フォトマスク製造

フォトマスクとは、パターニングの原版となる部材です。フォトリソグラフィで使用されます。凸版印刷や大日本印刷が強いとされます。 - (3)成膜

回路のベースとなる薄膜を形成する工程です。 - (4)フォトレジスト塗布

フォトレジストとよばれる感光剤を塗布する工程です。JSR、東京応化、住友化学、信越化学、富士フィルムが強いとされます。 - (5)露光

シリコンウエハー上に回路を焼き付ける工程です。露光装置はニコンが強いです。 - (6)エッチング

エッチングでは、化学反応を使って薄膜の形状の加工します。エッチング装置は日立ハイテクノロジーズ、東京エレクトロンが強く、エッチングに使われる薬液や反応ガスでは、大陽日酸、昭和電工、関東電化工業が強いです。 - (7)ダイシング

半導体を切削してチップ化する工程です。ダイシングテープでは、リンテックや日東電工が強く、ダイシング装置では、ディスコや東京精密が強いです。

さらに業界に詳しくなるためのお薦め書籍と関連サイト

日本型モノづくりの敗北 零戦・半導体・テレビ

半導体工場のすべて

図解入門 よくわかる半導体プロセスの基本と仕組み

WSTS (World Semiconductor Trade Statistics)

【半導体業界の市場シェア+ランキング】

半導体業界各社の2023年度の売上高⇒参照したデータの詳細情報を分子に、後述する市場規模を分母にして、2023年の半導体業界の世界市場シェアを簡易に算出すると、1位はTSMC、2位はエヌビディア、3位はインテルとなります。

半導体業界の世界市場シェアと業界ランキング(2023年)

| 順位 | Company name(English) | 会社名 | 市場シェア |

|---|---|---|---|

| 1位 | Taiwan Semiconductor Manufacturing Company, Ltd. | TSMC | 12.94% |

| 2位 | NVIDIA Corporation | エヌビディア | 11.18% |

| 3位 | Intel Corporation | インテル | 9.95% |

| 4位 | Samsung Electronics Co., Ltd. | サムスン電子 | 9.60% |

| 5位 | Qualcomm, Inc. | クアルコム | 6.58% |

| 6位 | Broadcom Inc. | ブロードコム | 5.17% |

| 7位 | SK Hynix | SKハイニックス | 4.72% |

| 8位 | Advanced Micro Device (AMD) | エイ・エム・ディ | 4.16% |

| 9位 | Texas Instruments | テキサス・インスツルメンツ | 3.22% |

| 10位 | Infineon Technologies | インフィニオン・テクノロジーズ | 3.17% |

| 11位 | SK Hynix Inc. | STマイクロニクス | 3.16% |

| 12位 | Micron Technology, Inc. | マイクロン・テクノロジー | 2.85% |

| 13位 | Media Tek | メディアテック | 2.59% |

| 14位 | NXP Semiconductors N.V. | NXPセミコンダクターズ | 2.44% |

| 15位 | Analog Devices, Inc | アナログ・デバイセズ | 2.26% |

| 16位 | Sony Corporation | ソニー | 2.24% |

| 17位 | Renesas Electronics Corporation | ルネサス エレクトロニクス | 2.05% |

| 18位 | ON Semiconductor | オン・セミコンダクター | 1.51% |

| 19位 | Kioxia Holdings Corporation | キオクシア | 1.50% |

| 20位 | arvell Technology | マーベル・テクノロジー | 1.01% |

-3.png)

2023年の半導体市場は、AIや自動運転技術、5Gインフラの進展により、需要が多様化しました。 特に、AI、IoT、自動車分野での需要増に応えるべく、各社は先端プロセスや高性能チップ開発に注力しています。

市場トップはTSMC(12.94%)で、先端プロセス技術が強みとなり、世界最大のファウンドリ企業としての地位を維持しています。NVIDIA(11.18%)は 生成AIブームによるGPU需要の急増を背景に急成長し、Intel(9.95%)は データセンター向けサーバー用プロセッサの需要に支えられ、依然として上位を維持しています。

Samsung Electronics(9.60%)はメモリ市場の低迷により苦戦したものの、ロジック半導体分野では成長を目指しています。Qualcomm(6.58%)はスマートフォン市場の回復に乗じて成長し、Broadcom(5.17%)はデータセンター向けネットワーク機器や通信インフラの需要拡大を取り込んでいます。

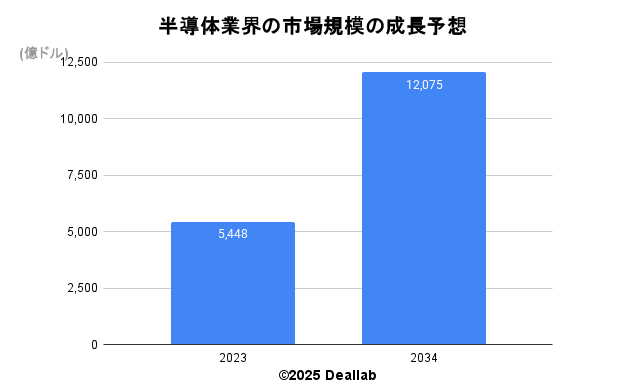

【半導体業界の世界市場規模】

当データベースでは、2023年の半導体業界の市場規模を5,448億ドルとしております。参照した各種調査データは次の通りとなります。

調査会社Precedence researchによると、2023年の半導体業界の市場規模予測は5,448億ドルと推定されています。年平均7.54%で成長し、2034年までに約1兆2,075億米ドルに増加することを見込んでいます。

| 年 | 市場規模 | 成長率見込み |

|---|---|---|

| 2023年 | 5,448億ドル | – |

| 2034年 | 1兆2,075億ドル | 7.54% |

半導体業界の世界市場規模の成長率見込み(2023年) ©2025 Deallab

【M&Aの動向】

半導体はシリコンサイクルの中で如何に設備と技術への投資を行っていくか、という視点が重要です。その結果、規模拡大・技術補完を目指すM&Aが相次いでいます。

- 2011年 TI(テキサス・インスツルメント)によるナショナルセミコンダクターの買収

- 2011年 インテルによるマカフィーの買収

- 2012年 インテルによるASMLへの出資

- 2014年 CypressセミコンダクターとSpansionaの合併

- 2014年 インフィニオンによるInternational Rectifier(IR)の買収

- 2015年 インテルによるLantiqの買収

- 2015年 NXPによるフリースケールの買収

- 2015年 中国のUphill InvestmentによるDRAM中堅ISSI (Integatea Silicon Solution)の買収

- 2015年 アバゴテクノロジーによるブロードコムの買収。買収総額は約370億ドル

- 2015年 インテルによるアルテラ買収。買収総額は約170億ドル

- 2015年 クアルコムによる英国のチップメーカーのCSRの買収

- 2015年 ウェスタンデジタルによるサンディスクの買収→ウェスタンデジタルによるサンディスク買収のケーススタディ

- 2015年 オンセミコンダクターによるフェアチャイルドの買収

- 2016年 Analog DevicesによるLinear Technologyの買収

- 2016年 ルネサスエレクトロニクスによるインターシル買収

- 2016年 ソフトバンクによる英国アームの買収

- 2016年 インテルによるインテルセキュリティ(旧マカフィー)のTPGキャピタルへの売却

- 2016年 クアルコムによるNXPへの買収提案→クアルコムによるNXP買収のケーススタディ。買収総額は約470億ドル

- 2017年 インテルによるモービルアイ買収。買収総額は約150億ドル

- 2018年 ルネサスエレクトロニクスによる米国のインテグレーテッド・デバイス・テクノロジー(IDT)の買収

- 2018年 ブロードコムによるクアルコム買収提案

- 2019年 ブロードコムがシマンテック社のエンタープライズ・セキュリティ事業を買収

- 2020年 アドバンスト・マイクロ・デバイスが350億ドルで通信基地局向けの半導体大手のザイリンクスを買収

- 2020年 エヌビディアが400億ドルでアーム買収

- 2020年 アナログ・デバイセズ(ADI)がマキシム・インテグレーテッドを210億ドルで買収

- 2020年 ネットワーク機器向けの半導体大手マーベルが情報伝達の高速化半導体を手掛けるインファイを100億ドルで買収

- 2020年 SKハイニックスがインテルのNANDフラッシュメモリー事業を買収

- 2021年 SKハイニックスはインテルのNANDおよびSSD事業買収の第一段階を完了

- 2022年 Qualcommは、Veoneer, Inc.を買収するための最終契約を締結した。

- 2022年 ルネサス エレクトロニクスがパワーインテグレーションズを約3.1億ドルで買収。

- 2023年 ブロードコム(Broadcom)がVMwareを約610億ドルで買収。

- 2023年 オン・セミコンダクター(onsemi)がGT Advanced Technologiesを買収

- 2023年 インフィニオン(Infineon Technologies)がGaN Systemsを約8.3億ドル買収

- 2024年 アドバンスト・マイクロ・デバイセズ(AMD)がザイリンクス(Xilinx)を約500億ドル買収

- 2024年 マーベル・テクノロジー(Marvell Technology)がInnoviumを約13億ドルで買収

- 2024年 ルネサスがTransphorm社を買収を締結

【会社の概要】

半導体大手も得意分野で棲み分けがあり、記憶に強いサムスン、マイクロン、SKハイニックス、設計開発に強いクアルコム、ブロードコム、製造受託に強いTSMC等の台湾系受託企業、車載向けに強いNXP、インフィニオン、演算処理に強いインテル、エヌビディアに大きく分かれます。

Samsung Electronics Co., Ltd.(サムスン電子株式会社)

Samsung(サムスン電子)は、韓国を代表する総合電機メーカーです。スマホ、半導体、テレビ、白物家電など、最終商品まで手掛けていることが強みです。垂直統合型の半導体チップメーカーとして、DRAM、NAND型フラッシュメモリ、SSDの自社製造を手掛けています。また半導体受託生産も行っております。最終製品のスマホやテレビにも強みを持っています。OLEDや液晶パネルの製造はサムスンディスプレイ、リチウムイオン電池はサムスンSDI、電子部品はサムスン電気、造船はサムスン重工、バイオ製薬の製造はサムスンバイオロジックスで手掛けています。2016年には車載音響機器大手のハーマンを買収しました。さらに詳しく

Taiwan Semiconductor Manufacturing Company, Ltd. (TSMC 、台灣積體電路製造股份有限公司)

TSMCは世界最大級の半導体メーカーである。1987年に台湾で創業。台湾はもちろん米国や中国にも製造拠点を持ち、半導体製造技術の革新を続ける世界最大のファウンドリー企業です。またTSMCは2024年2月、熊本県に日本初の巨大な半導体生産工場を完成させました。この工場は、日本政府の支援を受けて建設され、約1兆2900億円の投資額で20万平方メートル以上の敷地面積を持ち、半導体供給における強靭さを日本と世界にさらに強化することを目指しています。さらに詳しく

Intel Corporation(インテル株式会社)

Intel(インテル)は、1968年に設立された米国に本拠を置く半導体メーカーです。開発設計から製造までを手掛ける垂直統合モデルが特徴です。CPU(中央演算装置)の分野で圧倒的な競争力を有していましたが、回路線幅のナノ競争では半導体受託大手に後れを取っているとの指摘もあります。

2012年にASLMへ出資、2015年に167億ドルでアルテラを買収、2017年にはイスラエルのモービルアイを買収し、半導体製造から車載半導体分野における競争力強化を目指しています。PC向けのCPUであるCoreプロセッサー、データセンター向けのXeonプロセッサー、無線基地局向けのAtomプロセッサー、メモリのOptaneといった製品群で事業を展開しています。さらに詳しく

Altera(アルテラ)について

フィールド・プログラマブル・デバイセズ(PLD)の世界最大手級のメーカーです。同業にはザイリンクスがあります。2015年にインテルが買収しました。

Qualcomm, Inc.(クアルコム)

クアルコム(Qualcomm)は、1985年にIrwin M. Jacobs氏等によって設立された米国に本拠を置く半導体メーカーです。4Gや5Gといった携帯電話やスマホのCDMA(符号分割多元接続)向け半導体で成長しました。直交周波数多元接続や画像処理チップにも強みを持ちます。工場を持たないファブレス・メーカーです。2016年にNXPセミコンダクターズ(NXP Semiconductors)の買収を提案しましたが、その後断念しています。2021年に自動運転システムを手掛けるオートリブから分社化したVeoneer(ヴィオニア)を買収しました。さらに詳しく

SK Hynix Inc.(SKハイニックス株式会社)

SKハイニックスは、韓国の大手半導体メーカーです。2001年に韓国政府による公的管理を経て現在は通信大手のSKテレコム傘下となりました。NAND型フラッシュメモリやDRAMでサムスンと競合しています。2020年に90億ドルでインテルからNAND型フラッシュメモリとSSD事業を買収することに合意しました。またSKハイニックはキオクシアが上場をすると同社の15%を取得することができます。キオクシア、SK連合は、独走するサムスンに比肩する大きさとなります。2020年12月に同社はNANDの積層化において176層商品を発表しました。128層よりも効率的にデータ保存ができます。メモリ以外ではCMOSイメージセンサーの事業も展開しています。さらに詳しく

SKグループについて

SKグループは、1953年に設立された韓国第3位の財閥グループです。崔泰源会長の強いリーダーシップの下でM&Aを通じて事業を拡大しています。半導体(SKハイニックス)、石油・電池(SKイノベーション)、通信(SKテレコム)、医薬品(SKバイオファーム)、医薬品受託(SKバイオサイエンス)、半導体素材(SKシルトロン)等の分野に強みがあります。2021年には、米国の燃料電池メーカーのプラグパワーに出資をし、水素プラントへの進出をしています。さらに詳しく

Micron Technology, Inc.(マイクロン・テクノロジー株式会社)

マイクロンテクノロジーは、1978年に創業された米国を代表するメモリーメーカーです。DRAMでは2013年に日本のエルピーダメモリを買収し世界最大手級となりました。NAND型フラッシュメモリーでも上位陣を追撃しています。SSD(小型高速記憶装置)の事業も拡大しています。

中国の紫光集団(チンファ・ユニグループ(Tsinghua Unigroup))が買収提案を打診しましたが、その後断念した経緯もあります。さらに詳しく

NVIDIA Corporation(エヌビディア)

NVIDIAは、グラフィックス処理ユニット(GPU)と高度なコンピューティングの分野で世界最大の企業の一つです。元々ゲーム用GPUの開発として広く支持され、プロフェッショナルな視覚化、自動車、データセンターなど、さまざまな市場で活躍しています。主力製品とサービスには、GPU、人工知能、医療、クラウドコンピューティングが含まれており、革新的な技術と製品で世界をリードし、さまざまな分野で大きな影響を与えています。

Broadcom Inc.(ブロードコム)

Broadcom(ブロードコム)は、米国に本拠を置く無線や通信向けの半導体大手です。2015年にブロードコムをアナログ・デジタル半導体大手アバゴ・テクノロジーズ(Avago Technologies)が買収し、その後ブロードコムへと社名変更しました。2017年にクアルコム買収を提案しましたが、その後断念しています。さらに詳しく

Texas Instruments Inc.(テキサス・インスツルメント)

テキサス・インスルツメントは、産業、自動車、個人用電子機器、通信機器、エンタープライズシステムなどの市場向けにアナログおよび組み込み半導体を設計・製造・テスト・販売しています。

世界中に15の製造拠点を持ち、長年、高品質の製品を顧客に提供しています。

STMicroelectronics NV(STマイクロエレクトロニクス N.V.)

スイスに本拠を置く半導体メーカーです。スイスに本拠をおく自動車用半導体大手です。フランスのトムソンの半導体部門Thomson SemiconducteursとイタリアのSocietà Generale Semiconduttori Microelettronicaが経営統合して誕生しました。パワー半導体や自動車や通信向けを含め幅広い分野に展開しています。

Infineon Technologies AG(インフィニオン・テクノロジーズ)

Infineon Technologies(インフィニオンテクノロジーズ)は、シーメンスの半導体部門が独立して誕生したドイツに本拠を置く半導体大手です。DRAMメモリー事業からは撤退し、現在はSi、SiC、GaNベースのパワー半導体製品に注力しています。オートモーティブ、インダストリアル パワーコントロール、パワー&センサー、デジタル セキュリティ ソリューションズといった領域でパワー半導体事業を展開しています。さらに詳しく

NXP Semiconductors N.V.(NXPセミコンダクターズN.V.)

オランダに本拠を置く半導体大手です。元々はフィリップスの半導体部門です。産業用・自動車向けの半導体事業に強みを持ちます。モトローラの半導体部門発祥のフリースケール・セミコンダクタ(Freescale Semiconductor)を買収しました。

フリースケール買収の狙い

フィリップとモトローラの半導体事業が発祥であるNXPセミコンダクターとフリースケール・セミコンダクターが2015年に経営統合を発表しました。狙いとしては以下が挙げられます。

車載半導体の分野で世界1位

NXPはキーレスエントリやインフォテイメント等の車載デバイス向けが強く、マイクロコントローラに強いフリースケールは、重複分野の少ない補完性のある経営統合が可能。

Renesas Electronics Corporation (ルネサスエレクトロニクス株式会社)

ルネサスエレクトロニクスは、三菱電機、日立製作所とNECの半導体事業に源流を持つ半導体メーカーです。マイクロコントローラ、システムオンチップ(SoC)、アナログ半導体、特に車載向け半導体に強みを持ちます。2016年にアナログ半導体大手インターシル、2018年には米Integrated Device Technology、2021年にはダイアログを買収しました。

2024年、米Transphorm社を買収し、パワー半導体に用いられる重要な次世代素材であるGaNを自社技術として獲得しました。今後更に、EV、コンピューティング(データセンター、AI、インフラ)、再生可能エネルギー、産業用電力変換、急速充電・アダプター等の成長著しい市場機会が広がりそうです。

Sony Corporation(ソニー株式会社)

ソニーは、日本を代表する総合電機メーカーです。ソフトウェアとハードウェアが融合したエコシステム構築を目指しています。ゲーム機器、音楽、金融、映画、音響やテレビ等のエレクトロニクス、イメージセンサーで事業を展開しています。

イメージセンサー分野では、ルネサンスの山形工場を買収する等圧倒的な強みを持ちます。2015年には東芝の大分工場の一部を買収しました。競合他社を引き離すために、2019年以降3年間で約6000億円の設備投資を実施し、現状強みを発揮するスマホ更なる需要(複眼化)に対応しつつ、今後の主戦場になると考えられる車載や産業機器向けの分野を伸ばす予定です。日米欧の3極での拠点構築に積極的です。

テレビでは、ブラウン管の時代からテレビ事業の競争力を保っております。液晶パネルの製造はしておらず、EMSの台湾ホンハイ(Hon Hai Precision)へのOEM比率を高めています。

ゲーム機では、プレイステーション・シリーズを展開し、ハードと課金の両面で成長しております。

ビデオカメラでは、ハンディカムで一世風靡しました。スマホでのビデオ利用に押され同市場も縮小しているなか、デジタルカメラはミノルタの一眼レフを買収しています。ミラーレスやプロ向けの機種に注力をしています。さらに詳しく

Kioxia Holdings Corporation (キオクシアホールディングス株式会社)

東芝が経営危機に陥った際に東芝メモリとして分社化独立しました。その後キオクシアへと社名を変更しています。NAND型のフラッシュメモリに強みを持っています。

東芝について

東芝は、日本を代表する重電メーカーです。重電5社(日立、三菱電機、富士電機、明電舎)の一角です。芝浦製作所と東京電気が経営統合して、東京芝浦電気(現東芝)が1939年に誕生しました。経団連会長を輩出するなど日本を代表するメーカーの1社でもあります。2016年のウエスチングハウスの減損問題発覚以降は、事業の再編を行い、ビジネスモデルを大きく転換しています。インフラサービス、インフラシステム、デバイスプロダクトが事業の柱となっています。さらに詳しく

ON Semiconductor(オン・セミコンダクター)

米国に本拠を置く半導体大手です。モトローラの半導体部門が発祥です。旧三洋電機の半導体部門を買収しました。2015年には汎用チップに強いフェアチャイルド・セミコンダクターを買収しています。

Fairchild Semiconductor(フェアチャイルド・セミコンダクター)について

米国を代表する半導体メーカーです。インテルやAMD等の創業者を輩出した名門企業です。世界最大手の石油検層会社のシュルンベルジェ(Schlumberger)やナショナルセミコンダクター傘下を経て、現在はNYSE証券取引所に上場しています。2015年モトローラ発祥のオン・セミコンダクターが買収しました。