ウェスタンデジタルは、1970年に設立された米国に本拠を置く世界最大級のハードディスクメーカーです。日立グローバルストレージテクノロジーズを買収し事業を拡大しています。2015年に中国の紫光集団(チンファ・ユニグループ、Tsinghua Unigroup)が同社への15%出資を目指すも断念しました。2015年にコンパクトフラッシュ、SDカード等のフラッシュメモリーを製造するSanDisk(サンディスク)を買収しました。寡占化が進むハードディスク業界大手によるフラッシュメモリー大手の買収です。ウェスタンデジタルはサンディスクのSSD技術を取り込み、減少が予想されるPC向けハードディスクに代わるデータセンター向け記憶媒体事業の強化を目指しています。

2019年度

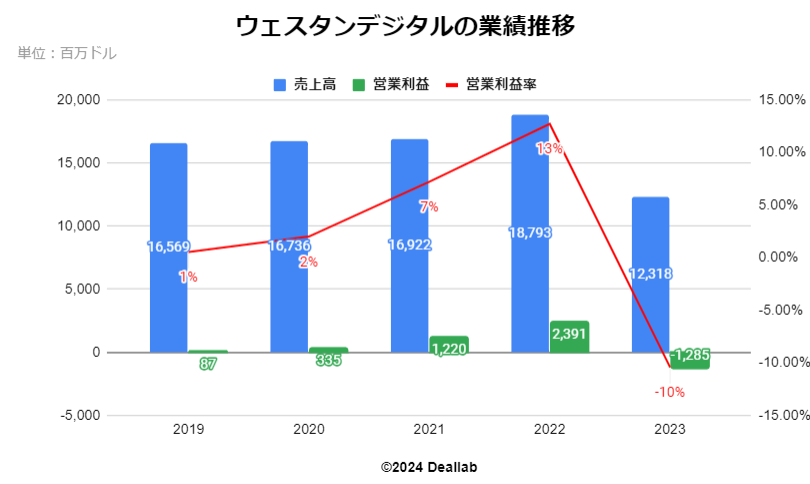

売上高は16,569百万ドルで、前年度比20%減(4,078百万ドルの減収)となりました。フラッシュ技術セグメントで1,952百万ドルの減収、HDDセグメントで2,126百万ドルの減収となりました。地域別売上高を見ると全地域(アジア、南北アメリカ、その他地域)で減収となりました。営業利益は87百万ドルになりました。営業利益率は1%になりました。

2020年度

売上高は16,736百万ドルで、前年度比1%増となりました。営業利益は335百万ドルになりました。営業利益率は2%になりました。

2021年度

売上高は16,922百万ドルで、前年度比1%増となりました。営業利益は1,220百万ドルになりました。営業利益率は7%で、前年度の5%を上回りました。粗利率が4ポイント改善したことが主な要因です。

2022年度

売上高は18,793百万ドルで、前年度比11%増(1,871百万ドルの増収)となりました。フラッシュ技術セグメントで1,047百万ドルの増収、HDDセグメントで824百万ドルの増収となりました。クラウドサービスからの売上高の増分が大きく、2,294百万ドル増でした。南北アメリカ地域では1,461百万ドルの増収、アジア地域では599百万ドルの増収、その他地域では189百万ドルの減収となりました。営業利益は2,391百万ドルになりました。営業利益率は13%になりました。

2023年度

売上高は12,318百万ドルで、前年度比34%減(6,475百万ドルの減収)となりました。フラッシュ技術セグメントで3,690百万ドルの減収、HDDセグメントで2,785百万ドルの減収となりました。地域別売上高を見ると全地域(アジア、南北アメリカ、その他地域)で減収となり、特にアジア地域での減収度合いが極めて高く、4,008百万ドルの減収でした。営業利益は1,285百万ドルの赤字になりました。

ウェスタンデジタルの業績推移

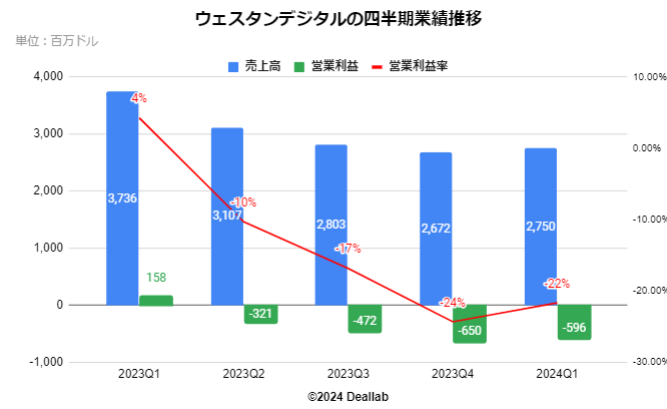

2024年第1四半期7-9月

売上高は2,750百万ドルになりました。営業利益は596百万ドルの赤字になりました。

ウェスタンデジタルの四半期業績推移

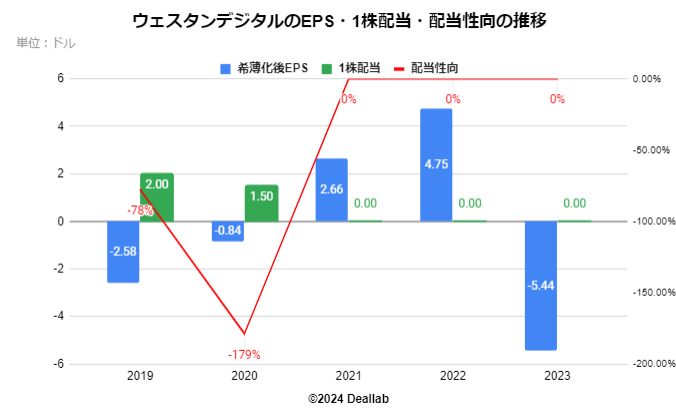

希薄化後EPSは前年度比215%減のマイナス5.44ドルになりました。配当は前年同様無配当でした。

ウェスタンデジタルのEPS・1株配当・配当性向の推移

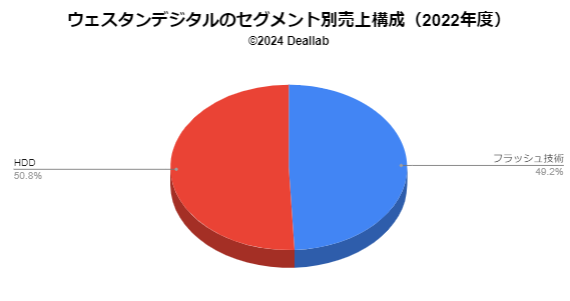

ウェスタンデジタルの売上はHDDとフラッシュメモリーから構成されます。

ウェスタンデジタルの売上構成(2022年度)

HDD

データセンター、パーソナルコンピュータ、家庭用電化製品などのさまざまな用途向けのハードディスクドライブ (HDD) の開発、製造、販売をしています。

フラッシュメモリ

モバイルデバイスやカメラ用のソリッド ステートドライブ (SSD)、USB フラッシュドライブ、メモリカードなど、フラッシュテクノロジーを使用した幅広いデータストレージソリューションを製造しています。

HDD分野ではシーゲイト・テクノロジーと東芝が競合です。

フラッシュメモリ分野では、キオクシア、マイクロンテクノロジー、サムスン電子、SKハイニックス、長江メモリーが競合です。

ウェスタンデジタルによるサンディスク買収のケーススタディ