Johnson Controls(ジョンソンコントロールズ)は、1885年に設立された米国に本社を置く業務用空調制御システム、セキュリティシステム、火災検知システム、ビル管理サービスを提供する会社です。電気式サーモスタットを発明した歴史を持ちます。2016年に火災警報分野に強いTyco(タイコ・インターナショナル)と経営統合をしました。世界150ヵ国で展開し、エネルギー効率ソリューションや各種オートメーション事業を展開しています。自動車用のバッテリー等の分野に強みがありましたが2018年に売却しました。

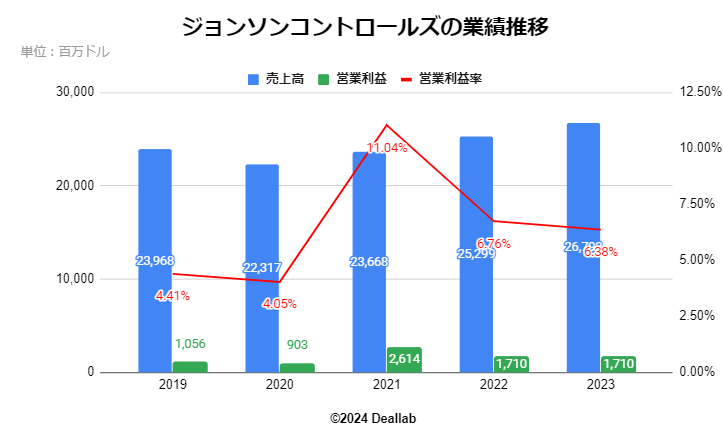

2019年度

売上高は前年度比2.43%増の23,968百万ドルになりました。営業利益は31.69%減の1,056百万ドルになりました。営業利益率は4.41%になりました。全てのセグメントで売上規模が大きくなったこと、パワーソリューション事業の売却益により増収増益となりました。

2020年度

売上高は前年度比6.89%減の22,317百万ドルになりました。営業利益は14.49%減の903百万ドルになりました。営業利益率は4.05%になりました。コロナウイルスのパンデミックの影響で需要が減少し、減収減益となりました。

2021年度

売上高は前年度比6.05%増の23,668百万ドルになりました。営業利益は189.48%増の2,614百万ドルになりました。営業利益率は11.04%になりました。営業利益の増加は、売上の増加や年金負債の調整が主因となります。

2022年度

売上高は前年度比6.89%増の25,299百万ドルになりました。営業利益は34.58%減の1,710百万ドルになりました。営業利益率は6.76%になりました。営業利益の減少は、販売管理費の増加、減損費用、前年の非継続事業から収入が発生しないことなどが主因となります。

2023年度

売上高は前年度比5.91%増の26,793百万ドルになりました。営業利益は前年比増減なしの1,710百万ドルになりました。営業利益率は6.38%になりました。売上の増加は、オーガニック売上の増加(19億9700万ドル)と買収・売却の純影響(1億1300万ドル)によるものでしたが、為替変動の影響(6億1600万ドル)が一部相殺しました。為替変動および事業の買収・売却の影響を除くと、インフレ圧力への対応としての価格上昇により、前年同期比で連結純売上は8%増加しました。売上が上がっている一方で営業利益に増減がないのは一般管理費、人件費の増加です。増加の主な要因は、成長支援のための投資、一時的な取引および分離費用、年金の時価評価調整の影響(8400万ドル)、およびリース倉庫施設の火災による損失(4000万ドル)です。前年の一過性の環境修復費用(2億5500万ドル)および有利な為替変動(1億1800万ドル)によって部分的に相殺されました。

ジョンソンコントロールズの業績推移

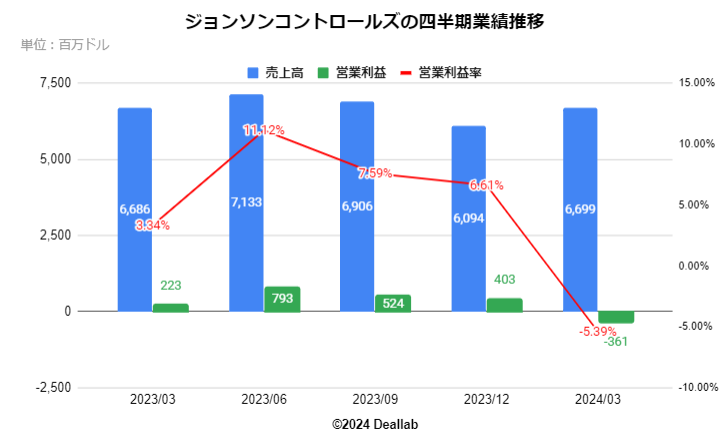

2023年1-3月

売上高は前年同期比9.64%増の6,686百万ドルになりました。営業利益は223百万ドル、営業利益率は3.34%になりました。

2023年4-6月

売上高は前年同期比7.85%増の7133百万ドルになりました。営業利益は793百万ドル、営業利益率は11.12%になりました。この四半期では、売上高と営業利益の双方で顕著な成長が見られ、特に営業利益率の改善が際立っています。売り上げ増加の要因は、オーガニック売上の増加(5億9500万ドル)と買収・売却の純影響(2400万ドル)によるもので、為替変動の影響(1億ドル)が一部相殺しました。為替変動および買収・売却の影響を除くと、前年同期比で純売上は9%増加し、これは主にインフレ圧力に対応するための価格上昇とボリュームの増加によるものです。営業利益の増加は、販売費及び一般管理費の現象によるものです。

2023年7-9月

売上高は前年同期比2.69%増の6906百万ドルになりました。営業利益は524百万ドル、営業利益率は7.59%になりました。売上高の増加はわずかであり、営業利益も前年同期と比べて減少しています。利益率の低下が課題です。

2023年10-12月

売上高は前年同期比0.43%増の6094百万ドルになりました。営業利益は403百万ドル、営業利益率は6.61%になりました。売り上げ増加の要因は、特に価格上昇(9800万ドル)、事業買収に関連する売上増加(1600万ドル)、および為替変動の好影響(600万ドル)が大きいです。為替変動および事業買収・売却の影響を除くと、Applied HVAC & Controlsの二桁成長が牽引しています。

2024年1-3月

売上高は前年同期比0.19%増の6699百万ドルになりました。営業利益は-361百万ドル、営業利益率は-5.39%になりました。この四半期では、売上高はほぼ前年同期並みですが、営業利益が大幅に減少し、営業利益率がマイナスとなっています。コストの増加や一時的な要因が影響している可能性があります。

売上高が増加している要因は買収・売却の純影響(2100万ドル)です。ただ、為替変動の悪影響(8400万ドル)で相殺されている面があります。買収、売却の影響を除くと純売上は前年同期比で1%増加しました。これはサービスの成長によるもので、中国のシステム/インストール事業の継続的な弱さと住宅用HVACの減少で一部相殺されています。

営業利益の大幅な減少の原因は、水システムAFFF和解契約費用の計上(7億5000万ドル)によるものです。取引および分離費用の減少および時価評価の増加によって一部相殺されました。

ジョンソンコントロールズの四半期業績推移

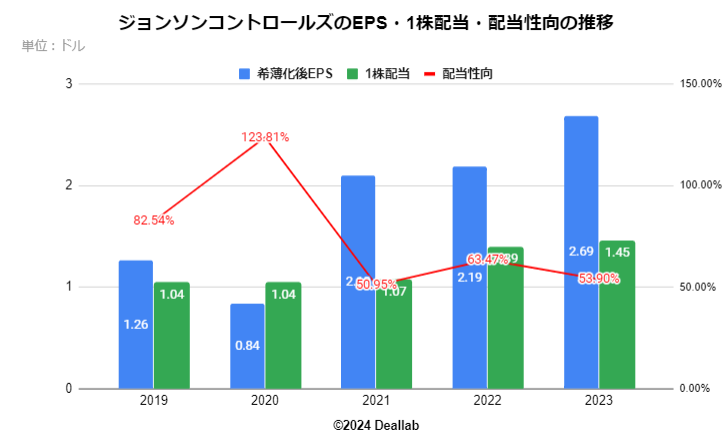

希薄化後EPSは前年度比22.83%増の2.69円になりました。1株当たりの配当は前年度比4.32%増の1.45円になりました。配当性向は53.90%になりました。

ジョンソンコントロールズのEPS・1株配当・配当性向の推移

2024年第3四半期:

実質売上成長率はは一桁成長を予測、EBITAマージンは約17%、EPSは1.05~1.10ドルを見込んでいます。

2024年度: 年間ガイダンスを維持し、有機売上成長は中程度の一桁成長、EBITAマージンは50~75bpsの増加、EPSは3.60~3.75ドルを予測しています。

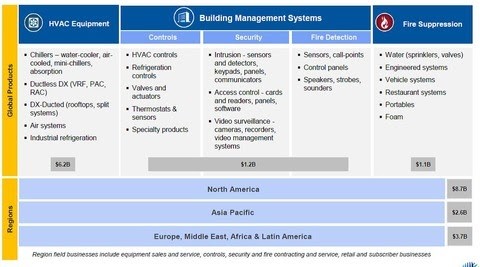

ジョンソンコントロールズの事業は大きく分けて、ビル全体の空調冷熱管理、ビル中央管理、自動制御、監視システム、防災セキュリティを行うビルディングソリューション事業、 空調冷熱機器事業、消火防火システム機器事業となります。

.png)

ジョンソンコントロールズの売上構成(2023年度)

ジョンソンコントロールズのブランド

出所:JC

空調冷熱機器事業(HVAC(Heating, Ventilation, and Air Conditioning))

傘下にYork International(ヨーク・インターナショナル)を擁して、キャリア、ダイキンやトレイン・テクノロジーズと世界シェア首位の座を争っています。2014年に買収したエア・ディストリビューション・テクノロジーズ社の換気・送風関連製品ブランドであるRuskin(ラスキン)、Titus(タイタス)を展開しています。

ビルディングソリューション部門

ビルオートメーションシステムのブランドであるMetasys(メタシス)、スマートロックのSoftware House(ソフトウェア・ハウス)等のブランドで展開をしています。

防火システム部門

旧タイコのブランドであるGrinnell(グリネル)、スプリンクラー、レストラン消化設備、泡消化設備、車載用設備に強みを持つAnsul(アンスル)を展開しています。

産業用冷蔵庫部門

産業用・商業用の冷蔵庫を製造・販売しています。商業用冷蔵庫や冷蔵ショーケースのブランドであるPenn(ペン)、冷蔵庫用コンプレッサーなどを手がけるFrick(フリック)などを展開しています

ジョンソンコントロールズは、M&Aによって事業を拡大してきました。2005年のヨーク・インターナショナルの買収、2016年のタイコ・インターナショナルの経営統合ならびに日立との合弁会社設立などが大型のM&Aに挙げられます。

2020年代に入ってからM&Aの動きを加速させており、本国アメリカだけでなく欧州の企業も積極的に買収しています。その結果、英国やアイルランドなどの地域で存在感が増しています。また、2023年には低炭素のメーカーを買収するなど、脱炭素社会の実現に向けて注力しています。

2013年 HomeLink事業をGentex Corporationに売却

2014年 換気・送風関連のエア・ディストリビューション・テクノロジーズ社を買収

2015年 自動車シートやインテリア部門をAdientとして分社化

2015年 日立との空調関連の合弁会社を設立

2016年 タイコ・インターナショナルとの経営統合を発表

2018年 住宅用サーモスタットを手がけるLuxを買収

2018年 Power Solutions(パワーソリューション)事業をブルックフィールズに約1兆5千億円で売却

2020年 住宅・商業用セキュリティ及びスマートホーム製造のQolsys, Incを買収

2021年 データセンター空調企業Silent-Aire(カナダ)を買収

2022年 ゼロトラストセキュリティのプロバイダ企業Tempered Networks(米)を買収

2022年 産業用のIoT向けAIソフトウェア開発企業のFogHornを買収

2023年 高温エネルギー管理ソリューションを手がけるHybrid Energy(ノルウェー)を買収

2023年 北米の建物管理業者のFM:Systems’を買収

2023年 北米の二酸化炭素排出量の少ない冷蔵庫メーカーのM&M Carnotを買収

【参考】タイコとの経営統合のポイント

タイコとの経営統合2016年米ビルディングシステム大手のジョンソンコントロールズと防犯、防火、火災検知サービス大手のタイコインターナショナルが経営統合を発表しました。

タイコの株式評価に基づく買収総額の144億ドルは、同社株価の前日終値に約11%のプレミアムを加えた水準。ジョンソンコントロールズ株主が56%、タイコ株主が44%の統合新会社の株式を所有する形となりました。

新会社の社名はジョンソンコントロールズ。本社は現在のタイコ本社のあるアイルランドにあります。

経営統合により、売上高320億ドル規模の総合ビルマネジメント・オートメーション会社が誕生します。

新会社は、バッテリー分野に加え、ビル全体の空調冷熱管理、ビル中央管理、自動制御、監視システム、防災セキュリティ等を提供可能となります。

なお、ジョンソンコントロールズは、統合完了までに、自動車向けのシートやインテリアを手掛けるAdientを売却する見込みです。

売上シナジーとして、両社製品のクロスセルの強化、グローバル展開等により650百万ドル、コストシナジーとして500百万ドル、本社をアイルランドに移すことに伴う節税として150百万ドルを削減します。

【参考】自動車用バッテリー売却のケーススタディ

自動車用バッテリーでは、コストパフォーマンスがよく中~大容量の蓄電設備として力を発揮する鉛蓄電池の分野に強みを持ちます。年におよそ1億34万個のバッテリーを製造し、世界に流通する鉛バッテリーの1/3はジョンソン製と言われています。鉛蓄電池業界の世界シェアでは、同社は米エキサイドやGSユアサ等とともに世界最大級の1社となっていましたが、2018年にブルックフィールド・ビジネスパートナーズおよびケベック州貯蓄投資公庫(CDPQ)へ約1兆5千億円で売却し、現在はClarios(クラオリス)となっております。

自動車用バッテリーや鉛蓄電池を含むパワーソリューションズ事業売却後のジョンソン・コントロールズの事業構成は以下の通りとなります。

ジョンソンコントロールズの事業セグメント

出所:JC

今回の売却によって、ジョンソンコントロールズはビル関連技術専門のソリューションプロバイダーとなり、コネクテッドビルの統合と進化をけん引するとともに、HVAC業界における戦略的商機を獲得するためにより強固な態勢を整えることになります。

売却したパワーソリューションズ事業は、売上高で約80億ドル、EBITDAで17億ドルと、ほぼ会社の半分の売上高を占める事業を売却したことになります。売却金額のうち約80億ドルは自社株買い、約40億ドルは負債の返済に充てました。

ハネウェル、シーメンス、シュナイダーエレクトリック、キャリア、トレーン、ミディア、珠海格力电器(グリーエレクトリックアプライアンス)、ダイキン、パナソニック等が挙げられます。