東芝は、日本を代表する重電メーカーです。重電5社(日立、三菱電機、富士電機、明電舎)の一角です。芝浦製作所と東京電気が経営統合して、東京芝浦電気(現東芝)が1939年に誕生しました。経団連会長を輩出するなど日本を代表するメーカーの1社でもあります。2016年のウェスティンハウスの減損問題発覚以降は、事業の再編を行い、ビジネスモデルを大きく転換しています。インフラサービス、インフラシステム、デバイスプロダクトが事業の柱となっています。2023年に臨時の株主総会を開き、経営の安定化を目的に2023年12月20日に上場が廃止されることが決まりました。今後は長年にわたって混乱が続いた経営を正常化し、グループの成長をどのように進めていくかが課題となります。

2018年度

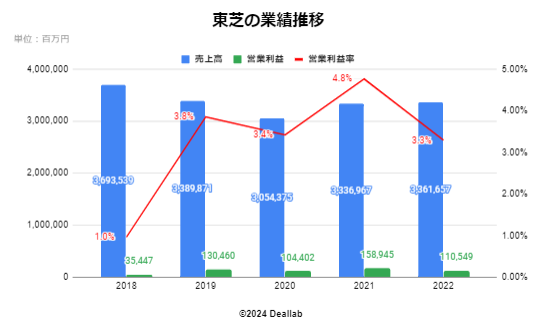

売上高は3,693,539百万円で、前年度比6%減となりました。営業利益は35,447百万円になりました。営業利益率は1%になりました。売上高は、インフラシステムソリューションやストレージ&デバイスソリ ューションが増収になったものの、エネルギーシステムソリューションがランディス・ギア社の連結除 外の影響や火力・水力発電システム、送変電・配電等の減収などにより減収、インダストリアルICTソ リューションも減収となり、パソコン事業の連結除外によりその他セグメントも減収となったことか ら、全体としては前年度から減収となりました。営業損益は、インダストリアル ICTソリューションが増益となり、その他セグメントもパソコン事業の連結除外により改善したものの、エネルギーシステムソリューション、インフラシステムソリューション、ストレージ&デバイスソ リューション、リテール&プリンティングソリューションは減益・悪化となり、前年度から減益となりました。

2019年度

売上高は3,389,871百万円で、前年度比8%減となりました。営業利益は130,460百万円になりました。営業利益率は3.8%になりました。売上高は、インフラシステムソリューションやビルソリューショ ン、リテール&プリンティングソリューションが増収になったものの、エネルギーシステムソリューシ ョンが国内火力の建設、サービス案件の減少による影響等で減収、デバイス&ストレージソリューショ ンがモバイルHDDの需要減、新型コロナウイルス感染症、メモリ転売の商流変更、市況の低迷による影 響等で減収、デジタルソリューションが東芝ITサービス㈱の架空循環取引の影響により減収、その他が PC事業の連結除外の影響で減収となり、全体としては前年度から減収となりました。営業損益は、リテール&プリンティングソリューションが海外リテール事業及びプリンティング事 業で減益となったものの、エネルギーシステムソリューション、インフラシステムソリューション、ビ ルソリューション、デバイス&ストレージソリューション、デジタルソリューションは増益となり、前年度から増益となりました。

2020年度

売上高は3,054,375百万円で、前年度比10%減となりました。営業利益は104,402百万円になりました。営業利益率は3.4%になりました。売上高は、エネルギーシステムソリューションが火力の建設案件の 規模差、送変電・配電システム、再生可能エネルギー(太陽光)案件の規模差や新型コロナウイルス感 染症による影響で減収、インフラシステムソリューションは、新型コロナウイルス感染症による影響等 により、社会システム事業、産業システム事業を中心とした規模減の影響で減収、ビルソリューション も新型コロナウイルス感染症の影響等により減収、リテール&プリンティングソリューションも新型コ ロナウイルス感染症の影響によりリテール事業、プリンティング事業ともに減収、デバイス&ストレー ジソリューションも新型コロナウイルス感染症による影響等で減収、デジタルソリューションも新型コ ロナウイルス感染症や、関係会社事業売却の影響で減収、その他がスタフ部門傘下の子会社の業務の一 部を外部化し連結除外した影響などで減収となり、全体としては前年度から減収となりました。営業損益は、インフラシステムソリューション、デジタルソリューションで増益、その他 が改善となったものの、エネルギーシステムソリューション、ビルソリューション、リテール&プリン ティングソリューション、デバイス&ストレージソリューションは減益となり、前年度から減益となりました。

2021年度

売上高は3,336,967百万円で、前年度比9%増となりました。営業利益は158,945百万円になりました。営業利益率は4.8%になりました。売上高は、エネルギーシステムソリューションが火力・水力の海外 案件の規模差、送変電・配電システムの増収による影響で増収、インフラシステムソリューションは、 公共インフラは増収になったものの、鉄道・産業システムが産業システム事業を中心とした規模減の影 響で減収となりほぼ横ばい、ビルソリューションは昇降機及び空調が増収となった結果増収、リテール &プリンティングソリューションもリテール事業、プリンティング事業ともに増収、デバイス&ストレ ージソリューションも半導体、HDD他ともに増収、デジタルソリューションも官公庁向けシステム案件増 の影響などで増収となり、全体としては前年度から増収となりました。営業損益は、インフラシステムソリューション、その他が減益・悪化となったものの、エネルギーシステムソリューション、ビルソリューション、リテール&プリンティングソリューション、デバイス&ストレージソリューション、デジタルソリューションは増益となり、前年度から増益となりました。

2022年度

売上高は3,361,657百万円で、前年度比1%増となりました。営業利益は110,549百万円になりました。営業利益率は3.3%になりました。売上高は、エネルギーシステムソリューションが、原子力の安全対策工事関連の工事進捗差等の影響や、火力・水力の既受注案件の工事進捗等の影響、送変電・配電システムの増収による影響で増収、インフラシステムソリューションは、鉄道・産業システムが増収、ビルソリューションは昇降機の海外事業及び照明は増収になったものの昇降機の国内事業が減収、空調事業の連結除外の影響等により減収、リテール&プリンティングソリューションはリテール事業、プリンティング事業ともに増収、デバイス&ストレージソリューションは、半導体が増収になったものの、HDD他がモバイルやデスクトップのHDD市場縮小、ニアラインHDD市場の調整等の影響で減収になった結果減収、デジタルソリューションは、中部東芝エンジニアリング㈱(現キオクシアエンジニアリング㈱)の売却影響等があったものの、官公庁向け、民間向けシステムがともに伸びており増収になった結果増収となり、全体としては前年度から増収となりました。営業損益は、インフラシステムソリューション、デジタルソリューション、その他が増益・改善となったものの、エネルギーシステムソリューション、ビルソリューション、リテール&プリンティングソリューション、デバイス&ストレージソリューションは減益となり、前年度から減益となりました。

東芝の業績推移

2022年度第2四半期(07ー09月)

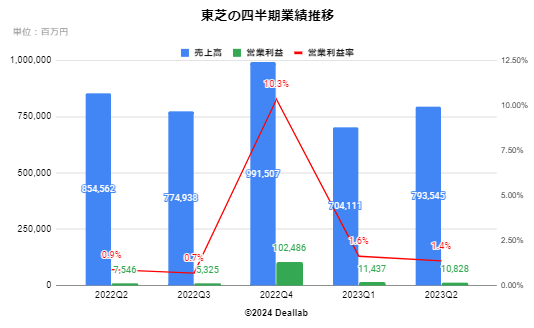

売上高は854,562百万円になりました。営業利益は7,546百万円、営業利益率は0.9%になりました。

2022年度第3四半期(10ー12月)

売上高は774,938百万円になりました。営業利益は5,325百万円、営業利益率は0.7%になりました。

2022年度第4四半期(01ー03月)

売上高は991,507百万円になりました。営業利益は10,2486百万円、営業利益率は10.3%になりました。

2023年度第1四半期(04ー06月)

売上高は704,111百万円になりました。営業利益は11,437百万円、営業利益率は1.6%になりました。

2023年度第2四半期(07ー09月)

売上高は793,545百万円になりました。営業利益は10,828百万円、営業利益率は1.4%になりました。

東芝の四半期業績推移

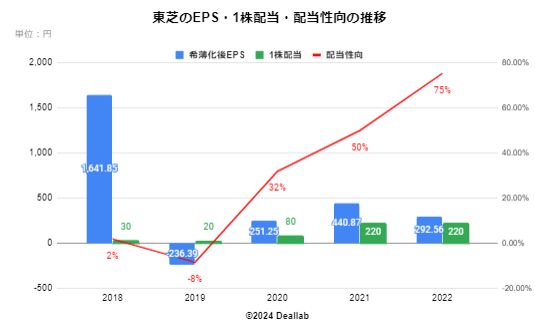

希薄化後EPSは前年度比34%減の292.56円になりました。1株当たりの配当は前年度と同額の220円になりました。配当性向は75%になりました。

東芝のEPS・1株配当・配当性向の推移

2023年11月

2023年度第二四半期の決算短信において、2023年度通期の売上高は3,200,000百万円、営業利益は110,000百万円を予定していると掲載されています。

セグメントは、エネルギーシステムソリューション、インフラシステムソリューション、ビルソリューション、リテール&プリンティングソリューション、デバイス&ストレージソリューション、デジタルソリューションに分類されます。セグメント別の売り上げ構成は以下の通りです。

.png)

東芝のセグメント別売上構成(2022年度)

各セグメントに含まれる製品は次の通りです。

火力発電システム、原子力発電システム、電力流通システム、太陽光発電システム、水力発電システム等を製造。このセグメントの営業利益は、全体の営業利益の29%を占めます。

上下水道システム、放送システム、電波機器、産業光源、コンプレッサー、産業システム、環境システム、道路システム、駅務自動化機器、交通

機器等を製造。このセグメントの営業利益は、全体の営業利益の43%を占めます。

エレベーター、一般照明等を製造。このセグメントの営業利益は、全体の営業利益の6%を占めます。

POSシステム、複合機等を製造。このセグメントの営業利益は、全体の営業利益に対し4%の赤字です。

パワーデバイス、小信号デバイス、光半導体、ミックスドシグナルIC、イメージセンサ、ロジックLSI、HDD、半導体製造装置等を製造。このセグメントの営業利益は、全体の営業利益の41%を占めます。2022年度においては、東芝全社における設備投資額の61%がこのセグメントに投資されました。

ITソリューションサービス等を提供。このセグメントの営業利益は、全体の営業利益の26%を占めます。

サブセグメント(製品別)の売上構成は以下の通りです。

.png)

東芝の製品別売上構成(2021年度)

東芝テックがPOS端末を手掛けており、国内のPOS端末業界では大手とされています。

エレベーターは、フィンランドのKONE Corporation(コネ)との合弁会社でエレベーター事業を行います。台湾101、上海環球金融、スカイツリー、あべのハルカス等への納入実績があります。国内、中国、インドが主戦場です。

タービンでは、水力発電タービンや蒸気タービンが世界シェアランキングの上位に位置し、強みを持っています。

空調機では旧ユナイテッドテクノロジーズから分社化独立したキャリアとの合弁事業を展開しています。

デバイスプロダクトでは、パワー半導体であるディスクリート、システムLSI、集積回路のHDD、二次電池、精密医療機器が含まれます。半導体・パワー半導体業界や車載カメラ向け画像処理チップ業界でも上位に位置づけています。

HDDは富士通のハードディスク事業を統合し、世界3強の一角です。