食糧・穀物業界における穀物メジャー・食品商社の世界市場シェアや市場規模について分析しています。カーギル、ADM、ブンゲ、ルイドレフュス、丸紅ガビロン、オラムといった穀物メジャーの概要や動向も掲載しています。

【穀物メジャーとは】

穀物(小麦、大豆、トウモロコシが世界の三大穀物)を農家から買い付けて、穀物をエレベーターと呼ばれる倉庫施設に集荷し、消費者に向けて、輸送や保管を行う企業のことを穀物商社と呼びます。農家からの買付価格と、消費者への販売価格との差で収益を上げます。集荷や輸送を行う穀物の量は膨大であり、全世界規模での独自の集荷・輸送システムを構築する障壁が高いことや、買付価格と販売価格のリスクをヘッジするために多くの商品を取り扱う必要があることか、穀物商社は4大穀物メジャーと呼ばれるカーギル、ADM、ブンゲ(バンジ)、ルイドレフュスといた企業群への集約を進んできました。

穀物メジャーは、最近では、買付・集荷から輸送を行うだけでなく、取り扱う穀物を原料とする加工食品、たとえば、とうもろこしは、でんぷんやトルティーヤの原料となりますし、加工することでバイオエタノールという燃料にもなりますし、大豆は大豆油や搾りかすは動物用の飼料の原料となります。

通常、穀物の流通は、穀物農家からトラック等で集荷拠点まで運搬され、はしけ(艀)や貨車を通じて輸出港のサイロ(貯蔵施設)に貯蔵され、輸出港からばら積み船で日本に輸送されます。

よって、穀物の輸入価格は、主に穀物の先物価格を基に決済される穀物農家から購入する際の価格に加え、流通やサイロ等の貯蔵施設での保管費用と海上運賃も含まれる形となります。

穀物の輸入価格=シカゴ先物+現物プレミアム(流通+サイロ保管コスト)+ばら積み運賃で計算することができます。

coarse grain(コースグレーン):トウモロコシ、オオムギ、ライムギ等の穀物の総称

ABCD:ADM、Bunge、カーギル、ルイドレフュスの略称

サイロ:農産物、飼料などを保管する容器のこと

【穀物商社の世界市場シェア】

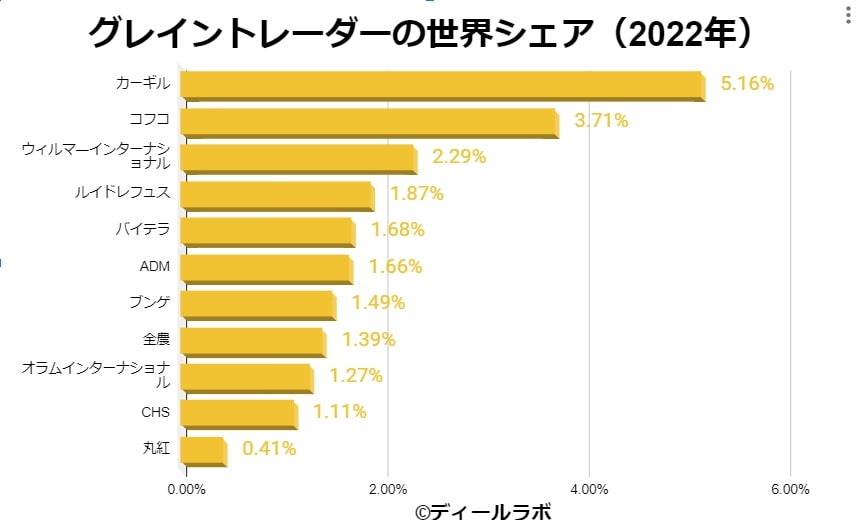

穀物商社各社の2022年度の売上高を分子に、後述する市場規模を分母に、2022年の穀物商社業界の世界市場シェアを計算すると、1位はカーギル、2位はコフコ、3位はウィルマ―インターナショナルとなります。⇒参照したデータの詳細情報

穀物商社の市場シェアと業界ランキング(2022年)

| 順位 | 会社名 | 市場シェア |

|---|---|---|

| 1位 | Cargill(カーギル) | 5.16% |

| 2位 | COFCO(コフコ) | 3.71% |

| 3位 | Wilmar International(ウィルマ―インターナショナル) | 2.29% |

| 4位 | Louis Dreyfus(ルイドレフュス) | 1.87% |

| 5位 | Viterra(バイテラ) | 1.68% |

| 6位 | Archer-Daniel Midland(アーチャー・ダニエルズ・ミッドランド) | 1.66% |

| 7位 | Bunge(ブンゲ) | 1.49% |

| 8位 | Olam International(オラムインターナショナル) | 1.27% |

| 9位 | Gavilon(丸紅) | 1.20% |

| 10位 | CHS | 1.11% |

| 11位 | ZEN-NOH(全農) | 0.26% |

上位3位は2021年とランキングも変わらず地位を死守した形となりました。世界1位はカーギルとなります。伝統的な大豆、小麦、とうもろこしといった穀物の、集荷や取引の業務だけでなく、綿花、パームオイル、食肉、金融事業、運輸、食品の原材料の製造、といった分野でも、事業を拡大しています。2位には、中国の国策食糧会社であるコフコ(COFCO)が入りました、傘下にオランダに本拠を置くニデラを保有し、穀物の取引に強みを持ちます。2017年にコフコ・インターナショナルへ再編されました。コフコ・インターナショナルは、年間1億トンの穀物の取引を行っています。3位は、インドネシアのウィルマーインターナショナルです。パーム油の取引に強みを発揮します。また、CHSが新たにランクインとなりました。

【市場規模】

当サイトでは、2022年の穀物商社業界の市場規模を3兆2000億ドルとしています。参考にした公表データは次の通りです。

調査会社のグロース・マーケット・レポートによると、2022年の同市場の規模は3兆2000億ドルとなります。2031年にかけて4兆2900億ドルに達し、年平均3.31%での成長を見込んでいます。

調査会社のアイマークグループによると、2023年の同市場の規模は3兆3000億ドルとなりました。2032年には4兆3000億ドルに達し、2024〜2032にかけて年平均2.89%の成長を見込んでいます。

FAOによれば、2021/22の穀物の生産量は28.1億トン、輸出量は4.82億トンで、2022/23年の穀物の生産量は28億トン、輸出量で4.77億トンとなっております。

⇒参照したデータの詳細情報【M&Aの動向】

- 2012年 丸紅がガビロンを買収

- 2013年 コフコがオランダの穀物商社ニデラの株式51%を1200億円超で買収

- 2013年 コフコがシンガポールの商品取引会社ノーブル・グループの農産物部門であるノーブル・アグリの株式51%を買収

- 2014年 カーギルによるトルコの油脂大手Turyagの買収

- 2014年 ADMによる食品成分大手のSpeciality Commoditiesの買収

- 2014年 ADMによる香料大手のワイルドフレーバーズの買収

- 2015年 ADMによる香料大手のイースタンフーズの買収

- 2015年 カーギルによるサーモン向け栄養補助剤大手のEWOSの買収

- 2015年 カーギルによる飼料配合ソフト大手のフォーマット・インターナショナルの買収

- 2016年 カーギルによるSGS Microingrediantsの買収

- 2017年 ADMによる甘味剤メーカーのChamtorの買収

- 2017年 カーギルによる北米動物飼料事業をSouthern State Coopより買収

- 2017年 ブンゲによる油脂大手IOIの買収

- 2017年 グレンコアが穀物商社部門をグレンコアアグリカルチャーとして分社化

- 2017年 ニデラをコフコ・インターナショナルへ再編

- 2017年 グレンコアによるグレンコア・アグリカルチャーの分社化

- 2020年 全農によるブンゲの穀物ターミナルの買収

- 2020年 グレンコアアグリカルチャーがバイテラへと社名変更

- 2022年 丸紅がガビロンをバイテラ(元グレンコアの穀物商社部門)へ売却

- 2022年 オラムが食品原材料部門をOFIグループとして分社化を発表

- 2023年 カーギルはオーエンズボロ・グレインの買収完了

- 2023年 バンゲの株主がバイテラの合併を承認

穀物の主要作物である大豆価格の推移

2022年

穀倉地帯であるウクライナにおける紛争の影響もあり、穀物価格は上昇しています。

2021年

ブラジルの天候不順や中国の新型コロナからの回復による需要の増加を受け、大豆価格も上昇をしています。

さらに業界に詳しくなるためのお薦め書籍と関連サイト

アメリカの穀物輸出と穀物メジャーの発展

変貌する世界の穀物市場

食品飲料業界の世界市場シェアの分析

食品添加物・食品成分業界の世界市場シェアの分析

食品業界で投資ファンドがエグジットをする可能性がある会社の分析

食料価格指数

【会社の概要】

Cargill(カーギル)

カーギルは、米国に本拠を置く1865年の食糧関連以外にも金融や製造業を営むコングロマリット企業です。穀物メジャー筆頭格でもあり、肥料、食肉、製塩、ココア等の分野でも圧倒的存在感を示します。売上高は食品業界最大級の10兆円を優に超える規模ではあるものの、カーギル家とマクミラン家が所有する非公開会社です。

- 穀物取引事業:

大豆や小麦等の集荷・輸送・販売を行う穀物取引分野では世界市場シェアは最大級の規模です。穀物メジャーと言われるADM、ブンゲ(バンジ)、ルイドレフュスとともにABCDの一角を担っています。 - 製塩事業:

工業用の塩を製造販売しています。道路向けの凍結防止塩も手掛けています。製塩業界の世界シェアではK+Sや中国国家塩産業とともに世界トップ3の一角です。 - 飼料事業:

EWOSブランドで養殖向け飼料、Purina、Nutrena、Provimiで動物向け飼料を手掛けています。飼料業界の世界シェアでは、タイのチャロンポカパンや中国の新希望集団と上位の座を競っています。 - カカオ・ココア事業:

カカオの集荷、加工、ココアパウダー、チョコレートバターの販売までを手掛けています。カカオ・ココア業界の世界シェアでは、スイスのバリーカレボーやシンガポールのオラムインターナショナルと並ぶ業界最大手の一角です。 - パーム油・製油事業:

パーム油を含む油種の加工・販売を行っています。パーム油・製油業界の世界シェアでは、パーム油大手のウィルマ―インターナショナル、ADM、ブンゲ(バンジ)等と世界首位の座を競っています。 - その他、カーギルはパスタソース(Pomarolaブランドを展開)、食肉分野、木綿取引、スターチ等の食品成分の分野でも事業を展開しています。

Archer-Daniel Midland(ADM、アーチャー・ダニエルズ・ミッドランド)

アーチャー・ダニエルズ・ミッドランド(ADM)は、1902年に米国のミネソタ州で設立された穀物商社・穀物メジャーです。設立当初は、リネン(亜麻)の圧搾加工に注力するなど、カーギル等と異なり穀物の加工事業から、現在の穀物メジャーの守備範囲である、穀物の集荷・流通・貯蔵・販売事業へと展開していきました。特に、大豆やトウモロコシ、油糧種子加工、食品成分や香料事業に強みを持ちます。続きを読む

COFCO(コフコ、中糧集団)

コフコ(COFCO)は1949年に設立された中国政府傘下の国有の食糧・穀物商社です。各種穀物や食糧の集荷、備蓄、運搬、輸出入、加工等を手掛け、最近では、食品・飲料分野でも成長を志向しています。2009年の売上高は1782億元でしたが、中国の成長に伴い、2020年には4711億元へ、2022年は7414億元へと急成長を遂げています。総資産は5606億元です。続きを読む

Wilmar International(ウィルマ―・インターナショナル)

シンガポールに本拠を置くプランテーション運営企業です。上流のヤシ農場の運営から、パーム油精製、トレーディング、最終商品の提供を行う世界的な製油会社です。パーム油生産においては川上から川下まで一貫体制をとっています。製粉事業は中国を中心に手掛けています。製粉事業は、インドネシア、インド、中国で事業を展開しています。インドではAdani、中国ではYihai Flour Companyという名称でCOFCOと共同で事業を行っています。搾油事業に関しては年間41百万トンを有しています。製糖事業は、豪州の旧Colonial Sugar Refining Company(CSR)からSucrogenを買収し製糖事業を強化しています。シンガポール証券取引所に上場していますが、米国の穀物メジャーであるArcher-Daniel Midlandが約25%の株式を保有しております。

Wilmar社のCrushing能力一覧

Wilmar製粉能力

出所:同社ホームページ

Louis Dreyfus(ルイドレフュス)

1851年創業のスイス・ジュネーブに本拠を置く複合企業体です。発音はルイドレファスとされる場合もあります。穀物メジャーの一角を担います。ドレフュス家が支配する非上場会社です。穀物、油脂、米、コーヒー、綿、製糖、果物の取扱いに注力をしています。

Viterra(バイテラ)

グレンコアの農業部門(グレンコアアグリ)が、CPPインベストメンツとブリティッシュコロンビアインベストメントマネジメントコーポレーション (BCI)からの出資を受け、分社化し2020年にバイテラへと社名を変更しました。

Bunge(ブンゲ、バンゲ)

米国に上場するカーギル、ADM、ルイドレファスと並ぶ1818年に創業の穀物商社の大手です。長らくBunge家が支配する同族会社でしたが、2001年にニューヨーク証券取引所に上場を果たしました。事業部門は大きく5つにわかれ、大豆やとうもろこし等の取引を行うアグリビジネス部門、食用油やその製品を取り扱う食用油事業、製粉事業、製糖事業、肥料事業に分かれています。従業員数は3万人程度です。2010年代後半には資源商社大手であるグレンコアや同業のADMとの経営統合を検討もしていたと噂されています。続きを読む

Olam International(オラムインターナショナル)

シンガポールの本拠を置く穀物商社です。米、コーヒー、ココア、香辛料、動物飼料、食用油やナッツ類の取扱いに強みを持ちます。2014年にADMからカカオ・ココア事業を買収しています。2015年三菱商事がオラムインターナショナルへの20%の出資を発表しました。2021年に米国の香辛料メーカーであるオールドトンプソンを9.5億ドルで買収しました。カカオ、ナッツ、香辛料、乳製品などを手掛ける食品原材料部門「オラム・フード・イングリディエンツ」を2022年にOFIグループとして分社化しました。

三菱商事について

三菱商事は、九十九商会に源流を持ち、1918年に三菱合資営業部が分社化され設立された総合商社です。広範囲な商材の輸出輸入を手掛けるトレーディングが祖業ですが、商社冬の時代を経て、プロジェクトや事業投資も行う複合企業体へと進化を遂げました。セクターなどで分類しにくい異形の経営スタイルのため、海外でもsogo shoshaという業態として理解が深まりつつあります。天然ガス、総合素材、石油・化学、金属資源、産業インフラ、自動車・モビリティ、食品産業、コンシューマー産業、電力ソリューション、複合都市開発で事業を展開しています。関連会社には、ローソン、三菱食品、三菱自動車、千代田化工などがあります。さらに詳しく

丸紅

1921年、伊藤忠商店と伊藤長兵衛商店が合併し、丸紅商店が設立され、1949年に丸紅株式会社が設立され、大阪・東京証券取引所に上場しています。

穀物の取引としては、北米・南米を中心に全世界からの穀物調達体制を築り、国際競争力のある穀物を日本国内に安定供給しています。米国では、穀物集荷と販売事業のコロンビアグレイン社や、米西海岸に輸出ターミナルを持つパシフィコ社を配し、日本を含む世界各国の穀物需要に対応しています。

ブラジルでは、穀物の保管・船積設備を持つテルログ社を通じて、ブラジルの生産拡大と新興国の需要増加をつなぎ、安定的かつタイムリーな穀物輸出を実現しています。

また、国内に7カ所の穀物輸入サイロを保有しています。これらの輸入サイロは、隣接する各飼料・搾油工場に対して、穀物の効率的な供給を実現しています。

CHS

米国全域の農家、牧場経営者、協同組合が所有するグローバルなアグリビジネスを展開している企業です。ミネソタ州インバー グローブ ハイツに本社を置いています。

全農

日本の農業協同組合(JA)の中央組織である全農は、農産物の流通や農業支援を行っています。

当組織では日本国内外からの穀物を調達し、国内の需要に応じて 米、麦、大豆などの穀物を集荷・販売し、安定的な食料供給を実現しています。また物流事業を担当しており、穀物の輸送や保管、流通を効率的に行っており、全国に71の事業拠点を配置し、陸上・海上輸送、保管、作業、戸配送などの物流サービスを提供しています。

主要業界団体

- アメリカ大使館農産物貿易事務所(ATO)

- 小麦・小麦粉の企業団体 製粉協会

- US Grains Council

用語解説集

- coarse grain(コースグレーン):トウモロコシ、オオムギ、ライムギ等の穀物の総称

- ABCD:ADM、Bunge、カーギル、ルイドレフュスの略称

- サイロ:農産物、飼料などを保管する容器のこと