ダウは、1897年にHerbert Henry Dow氏によって設立された米国に本拠を置く世界最大級の総合化学メーカーです。祖業は漂白剤と臭化カリウムです。その後、ユニオンカーバイド(Union Carbide)やローム・アンド・ハースの買収を通じて成長しました。2015年に米同業のデュポンと経営統合しましたが、2019年に素材事業を担う新生ダウ、特殊産業材のデュポン、農薬のコルテバアグリサイエンスへと分社化されました。シリコーンはダウシリコーンが展開しています。コーティング剤、プラスチック、アクリル樹脂原料・メチルメタクリレートにも強みを持ちます。

2021年度

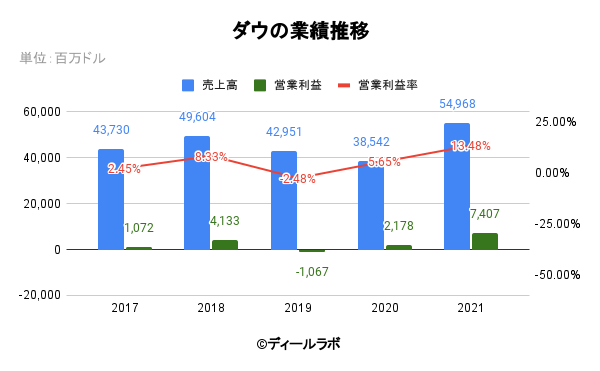

売上高は前年度比42.62%増の54,968百万ドルになりました。営業利益は前年度比240.08%増の7,407百万ドルになりました。特殊プラスチックや産業用中間体事業が好調でした。

2020年度

売上高は385億ドルとなり、2019年度の430億ドルから10%減少しました。これは、COVID-19パンデミックが経済や需給のファンダメンタルズに与えた影響を反映したもので、すべての地域と事業セグメントで減少しました。現地通貨ベースで7%、数量ベースで3%の減少となりました。営業利益はコスト削減効果もあり黒字化しました。

ダウの業績推移

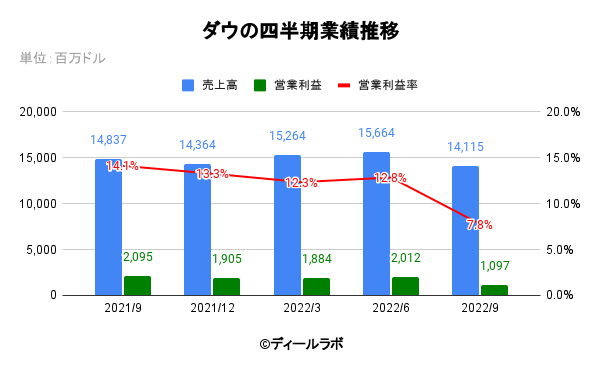

2022年度第3四半期(7月-9月)

売上高は前年同期比-4.87%の14,115百万ドルになりました。営業利益は前年同期比-47.64%の1,097百万ドルになりました。営業利益率は7.77%になりました。原材料費の増加に加え、欧州での需要の落ち込みもあり、前年同期比減収減益になりました。

2022年度第2四半期(4月-6月)

売上高は前年同期比12.81%増の15,664百万ドルになりました。営業利益は前年同期比-10.50%の2,012百万ドルになりました。営業利益率は12.84%になりました。

2022年度第1四半期(1月-3月)

売上高は前年同期比28.46%増の15,264百万ドルになりました。営業利益は前年同期比61.52%増の1,872百万ドルになりました。原料高を値上げで吸収する形となり、需要の高まりもあって、販売数量は3%伸び、増収増益となりました。

2021年度第4四半期(10-12月)

売上高は前年同期比34.17%増の14,364百万ドルになりました。営業利益は前年同期比139.02%増の1,905百万ドルになりました。需要回復の追い風にのり、前年同期比増収増です。

2021年第3四半期(7-9月)

機能性プラスチックや産業用中間体の価格が上昇し、前年同期比増収増益となりました。

ダウの四半期業績推移

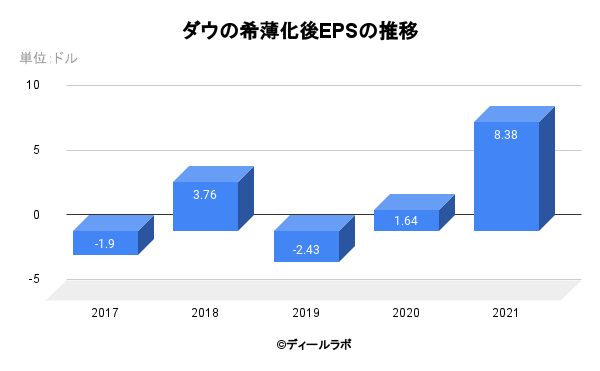

2019年以降、順調に回復しています。

ダウの希薄化後EPSの推移

.png)

ダウの製品別売上構成(2021年度)

ハイドロカーボン&エネルギーの主要製品と競合会社

エチレン、プロピレン、ベンゼン、ブタジエン、オクテン、芳香族の副産物など。

この分野での競合会社はシェブロン・フィリップスケミカル、エクソンモービル、INEOS、LyondellBasell、SABIC、シェル、シノペック

機能性プラスチックの主要製品と競合会社

アクリル、バイオベースの可塑剤 共重合体、エラストマー、エチレン 共重合体樹脂、エチレン 酢酸ビニル、メタクリル酸 共重合体樹脂、ポリエチレン、高密度ポリエチレン、低密度ポリエチレン、直鎖状低密度ポリエチレン、ポリオレフィンプラストマー、樹脂添加剤、改質剤 半導電性およびジャケッティング コンパウンドソリューション、ワイヤー&ケーブル ケーブル絶縁など。

この分野での主な競合会社は、ボレアリス、エクソンモービル、INEOS、ランクセス、リヨンデルバゼル、ノバ、SABIC

インダストリアルソリューションの主要製品と競合会社

ブチルグリコールエーテル、キレート剤、エタノールアミン、エチレンオキシド、エチレンアミン類、グリコールエーテル、熱伝達流体、高級グリコール、イソプロパノールアミン、低VOC溶剤、メトキシポリエチレングリコール、メチル、イソブチル、ポリアルキレングリコール、ポリエチレングリコール、界面活性剤、乳化剤、掘削および完成流体、熱伝導流体、レオロジー変性剤、スケール防止剤、特殊アミン系溶剤、水清澄剤、泡立ち防止剤、分離剤など。

この分野での主な競合会社は、BASF、イーストマン、ヘキシオン、ハンツマン、INEOS、LyondellBasell、SABIC、Sasol、シェルなど。

ポリウレタン・建築用化学品

アニリン、苛性ソーダ、エチレンジクロライド、メチレンジフェニルジイソシアネート、ポリエーテルポリオール、プロピレングリコール、プロピレンオキサイド、ポリウレタンシステム、トルエン、ジイソシアネート、塩化ビニル、モノマー、アクリル系熱硬化性樹脂、ラテックスパウダー、アクリルエマルジョンポリマー、 セルロースエーテルなど。

この分野での主な競合会社は、アルケマ、アシュランド、BASF、Covestro、イーストマン、ハンツマン、Wanhuaなど。

コーティング&パフォーマンスモノマー

液状塗布型サウンド制振技術、アクリレート、レオロジー改質剤、 アクリルバインダー、プレコンポジットポリマー、フォームセルプロモーター、アクリルバインダー、高品質衝撃改質剤、アクリルエポキシハイブリッド、メタクリル酸エステル、加工助剤、アクリル樹脂、酢酸ビニルモノマー、熱可塑性材料および熱硬化性材料用コンパウンドなど。

この分野での主な競合会社は、アルケマ、BASF、セラニーズ、エボニック、LyondellBasell、ワッカー・ケミーなど。

コンシューマー・ソリューション

接着剤およびシーラント、消泡剤および 界面活性剤、コーティングとコントロール、カップリング剤、クロスリンカー、架橋剤、シリコーンエラストマー、シリコーン製品など。

この分野での主な競合会社は、Elkem、Momentive、Shin-Etsu、Wacker Chemieなど。

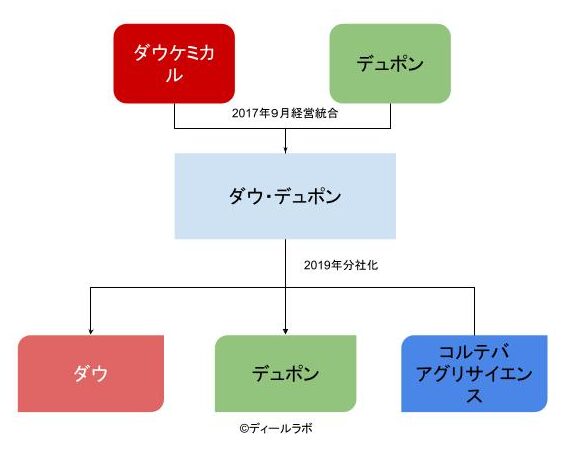

2015年 ダウケミカルとデュポンが経営統合を発表

2019年 ダウデュポンが分社化しダウとデュポンが誕生

ダウとデュポンの経営統合のハイライト

2015年12月にダウケミカルとデュポンの経営統合を発表。

統合会社の新社名はダウ・デュポン。

買収総額は約649億ドル。買収価格はダウケミカルの終値に6%のプレミアムをのせた水準。

経営統合後の新株主がダウケミカルの株主とデュポンの株主で約50%ずつの予定。

買収により約30億ドルのコストシナジーを見込む。

買収後に、農薬・種子事業、マテリアルサイエンス事業、機能性化学事業へと再編し分社化する予定。

マテリアルサイエンス事業では、自動車向け軽量素材や耐熱部品の分野を強化する予定。

機能性化学事業では、家電向け電子素材等の強化を目指す。

ダウとデュポンの経営統合と分社化の流れ

ダウデュポンの経営統合と分社化の流れ