製粉業界の世界シェアと市場規模の情報を分析しています。五得利面粉集団(ウーデリグループ)、アーデント・ミルズ、ウィルマー、アーチャー・ダニエルズ・ミッドランド(ADM)、日清製粉、中糧集団、ボガサリといった大手小麦粉・製粉メーカーの概要や動向も掲載しています。

【小麦の用途と作り方】

小麦の用途

小麦の用途としては、パン、麺、パスタ、朝食用シリアルなど、ベーカリー製品やファーストフード製品の主原料に加え、バイオプラスチック、接着剤、紙、シャンプー・リンスといった工業用品にも利用されています。

小麦粉の作り方(製粉プロセス)

昔ながらの石臼で挽くやり方でも小麦粉を作ることはできますが、現在は小麦粉の作り方は、精製→調質→挽砕→ふるい→純化→完成というプロセスを経ます。

【製粉業界の世界市場シェア】

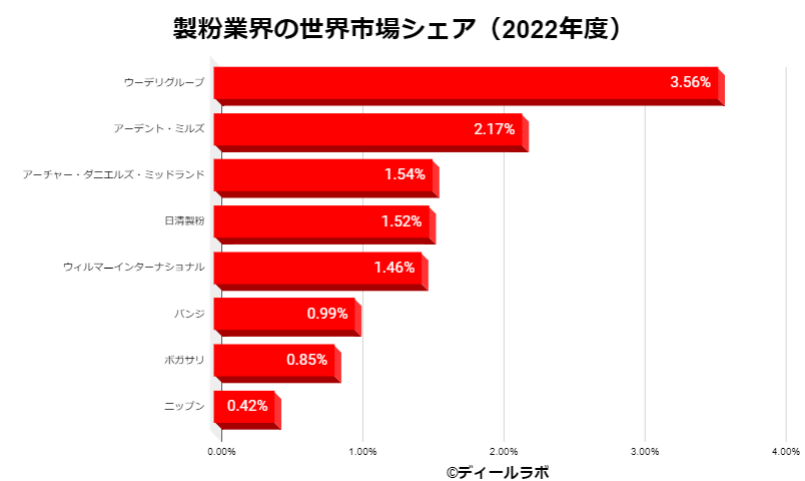

製粉会社の2022年度の売上高を分子に、後述する市場規模を分母にして、2022年の製粉業界の世界市場シェアを簡易に算出すると、1位はウーデリグループ、2位はアーデント・ミルズ、3位 はアーチャー・ダニエルズ・ミッドランド(ADM)となります。⇒⇒参照したデータの詳細情報

製粉会社の市場シェア(2022年)

| 順位 | 会社名 | 市場シェア |

|---|---|---|

| 1位 | Wudeli Flour Mill Group(ウーデリグループ) | 3.56% |

| 2位 | Ardent Mills(アーデント・ミルズ) | 2.17% |

| 3位 | Archer-Daniel Midland(アーチャー・ダニエルズ・ミッドランド) | 1.54% |

| 4位 | Nisshin Seifun Group Inc.(日清製粉) | 1.46% |

| 5位 | Wilmar International(ウィルマ―インターナショナル) | 0.99% |

| 6位 | Bunge(バンジ) | 0.82% |

| 7位 | Bogasari(ボガサリ) | 0.85% |

| 8位 | NIPPN CORPORATION(ニップン) | 0.42% |

製粉業界の世界市場シェア(2022年度)1位のウーデリグループは中国政府系の製粉会社です。中国国内での製粉が主力事業です。2位のアーデント・ミルズはカーギルとコナグラの製粉事業が統合して誕生した製粉大手会社です。3位のアーチャー・ダニエルズ・ミッドランドは穀物メジャーの一角です。製粉事業も米国、カナダ、中国、ジャマイカ、英国等で手掛けています。米国内に38の製粉施設を有しています。4位は日本の日清製粉となります。近年海外の製粉会社の買収を数多く手掛けています。5位のウィルマーインターナショナルはインドネシアのパーム油大手ですが、製粉も中国等で行っています。

【製粉業界の世界市場規模】

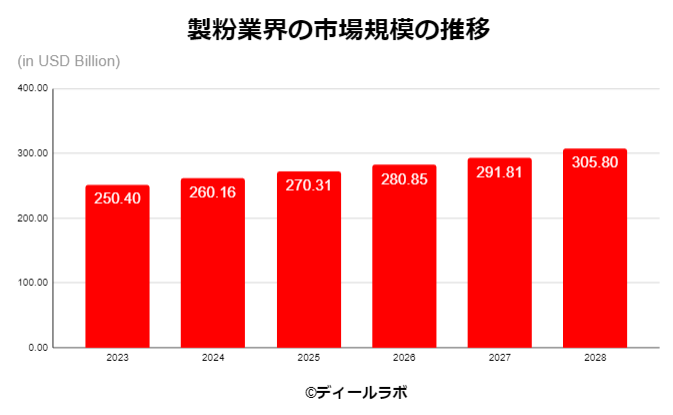

本サイトでは、2022年の製粉業界の市場規模を2,410億ドルと推計しています。参考にした公表データは次の通りです。

調査会社のアイマークによると、2022年の同市場の規模は2,410億ドルとなりました。2028年には3,058億ドルに達し、2023年〜2028年にかけて年平均3.9%の成長と予想しています。

調査会社のブルーカートによると、2022年の同市場の規模は1,656.9億ドルとなりました。2032年にかけて2,382.8億ドルに達し、年平均3.7%での成長を見込んでいます。

2022年製粉能力ベースの市場規模は、 402.65百万トンです。2023年〜2028年にかけて年平均0.9%成長し、2028年には424.89百万トンに達すると推定しています。⇒⇒参照したデータの詳細情報

【M&Aの動向】

海外展開については、大手製粉会社の中では日清製粉が積極的に行っています。

- 2012年 日清製粉が米国の大手製粉会社Miller Milling(ミラー・ミリング)を買収

- 2014年 ConAgra Mills(コナグラ・ミルズ)、Horizon Milling(ホライズン・ミリング、カーギルとCHSの合弁会社が経営統合しアーデント・ミルズが誕生

- 2019年 日清製粉オーストラリアの大手製粉会社のAllied Pinnacle(アライドピナクル)を買収

- 2021年 アーデント・ミルズは、ファイヤーバード・アーティザン・ミルズ社の全事業資産の買収を完了

- 2022年 日清製粉は、熊本製粉の85%株式を永坂産業より譲渡する契約を締結

- 2023年 ADMは、カナダのプレーリーパルス社の買収を発表

- 2023年 バンジがグレンコア傘下のヴィテラを買収すると発表し、BCIとCPPはそれを支援すると発表

さらに業界に詳しくなるためのお薦め書籍と関連サイト

鈴木商店の経営破綻

麦類の機能性を意識した製粉法とそれらの諸特性及び加工特性における最近の進歩

小麦栽培から始めるパンづくり

食品添加物・食品成分業界の世界市場シェアの分析

穀物商社業界の世界市場シェアの分析

【会社の概要】

五得利面粉集団(Wudeli Group、ウーデリグループ)

1989年にZhiguo Da氏によって設立された中国河北省に本拠を置く世界最大級の民営製粉会社です。中国北部に製粉工場を保有し、中国における小麦消費量の拡大を受けて成長しています。

Ardent Mills(アーデント・ミルズ)

2014年にカーギル、コナグラとCHSの製粉事業が統合されて誕生した製粉会社です。米国では20州以上で製粉事業を展開し、海外ではカナダやプエルトリコに進出をしています。

コナグラブランズとは

Conagra Brands(コナグラブランズ)は、1919年に設立された米国に本拠を置く冷凍食品メーカーです。トマトソースのHunt’s、ココアのSwiss Miss、パスタのBertolli、チキンナゲットのBanquetといったブランドで展開しています。冷凍フライドポテトにも強みがあります。さらに詳しく

Archer-Daniel Midland(ADM、アーチャー・ダニエルズ・ミッドランド)

アーチャー・ダニエルズ・ミッドランド(ADM)は、1902年に米国のミネソタ州で設立された穀物商社・穀物メジャーです。設立当初は、リネン(亜麻)の圧搾加工に注力するなど、カーギル等と異なり穀物の加工事業から、現在の穀物メジャーの守備範囲である、穀物の集荷・流通・貯蔵・販売事業へと展開していきました。特に、大豆やトウモロコシ、油糧種子加工、食品成分や香料事業に強みを持ちます。続きを読む

日清製粉

日清製粉は1900年に館林製粉として設立された日本最大の小麦製粉会社です。海外製粉事業の買収を通じて拡大しており、2019年にオーストラリアのアライドピナクルを買収する等、米国、オーストラリア、ニュージーランドで製粉工場を保有しています。

日本では、日本製粉(同115万トン/年)、昭和産業(同46万トン/年)、日東富士製粉(同36万トン/年)と続きます。

Wilmar Group(ウィルマーグループ)

シンガポールに本拠を置くプランテーション運営企業です。上流のヤシ農場の運営から、パーム油精製、トレーディング、最終商品の提供を行う世界的な製油会社です。パーム油生産においては川上から川下まで一貫体制をとっています。製粉事業は中国を中心に手掛けています。製粉事業は、インドネシア、インド、中国で事業を展開しています。インドではAdani、中国ではYihai Flour Companyという名称でCOFCOと共同で事業を行っています。搾油事業に関しては年間41百万トンを有しています。製糖事業は、豪州の旧Colonial Sugar Refining Company(CSR)からSucrogenを買収し製糖事業を強化しています。シンガポール証券取引所に上場していますが、米国の穀物メジャーであるArcher-Daniel Midlandが約25%の株式を保有しております。

Wilmar社のCrushing能力一覧

Wilmar製粉能力

出所:同社ホームページ

Bunge(バンジ、ブンゲ)

米国に上場するカーギル、ADM、ルイドレファスと並ぶ1818年に創業の穀物商社の大手です。長らくBunge家が支配する同族会社でしたが、2001年にニューヨーク証券取引所に上場を果たしました。事業部門は大きく5つにわかれ、大豆やとうもろこし等の取引を行うアグリビジネス部門、食用油やその製品を取り扱う食用油事業、製粉事業、製糖事業、肥料事業に分かれています。従業員数は3万人程度です。2010年代後半には資源商社大手であるグレンコアや同業のADMとの経営統合を検討もしていたと噂されています。続きを読む

Bogasari(ボガサリ)

インドネシアに本拠を置く食品大手企業インドフード・スクセス・マクムール(Indofood Sukses Makmur)傘下の小麦粉・製粉メーカーです。ジャカルタ港やスラバヤ港などの近くに製粉工場を有しています。パスタも展開しています。

NIPPN CORPORATION(日本製粉、ニップン)

1896年創業の製粉業、食品業を営む会社です。製粉分野では日清製粉に次いで日本国内シェア2位。1873年4月に官営札幌製粉所として創業した日本初の製粉会社であり、欧米式機械を利用した日本初の製粉会社でもあります。

COFCO(中糧集団、China National Cereals, Oils and Foodstuffs Corporation)

コフコ(COFCO)は1949年に設立された中国政府傘下の国有の食糧・穀物商社です。各種穀物や食糧の集荷、備蓄、運搬、輸出入、加工等を手掛け、最近では、食品・飲料分野でも成長を志向しています。2009年の売上高は1782億元でしたが、中国の成長に伴い、2020年には4711億元へと急成長を遂げています。総資産は5606億元です。続きを読む

Grain Craft(グレイン・クラフト)

米国に本拠を置く2014年にCereal Food Processors(シリアル・プロセス・プロセッサーズ)、 Milner Milling(ミルナーリング)とPFMが経営統合して誕生した製粉会社です。

GoodMills(グッドミルズ)

オーストリアに本拠を置く製粉会社です。欧州最大の製粉会社です。ポーランド、ハンガリーやルーマニア等でも製粉工場を運営しています。