食品添加物・食品成分業界の世界市場シェア、市場規模と業界ランキングについて分析をしています。ケリー、クリスチャン・ハンセン、IFF、イングレディオン、テート&ライル、味の素といった主要食品成分メーカーの概要や動向も掲載しています。

【食品添加物・食品成分業界の世界市場シェア+ランキング】

食品添加物・食品成分業界の2023年度の売上高⇒参照したデータの詳細情報を分子に、また後述する業界の市場規模を分母にして、2023年の食品添加物・食品成分業界の市場シェアを簡易に試算しますと、1位はイングレディオン、2位はIFF、3位はケリーとなります。

食品添加物・食品成分業界の世界市場シェアと業界ランキング(2023年)

-1.png)

| 順位 | Company name (English) |

会社名(日本語) | 市場シェア |

|---|---|---|---|

| 1位 | Ingredion | イングレディオン | 11.12% |

| 2位 | INTERNATIONAL FLAVORS & FRAGRANCES INC. | IFF | 11.09% |

| 3位 | Kerry Group plc | ケリー | 10.07% |

| 4位 | BASF | ビーエーエスエフ | 9.9% |

| 5位 | Ajinomoto Co., Inc. | 味の素 | 8.77% |

| 6位 | Royal DSM | ロイヤルDSM | 6.12% |

| 7位 | Mc Cormick | マコーミック | 3.89% |

| 8位 | Novozymes | ノボザイムズ | 3.44% |

| 9位 | Associated British Foods plc | アソシエイティッド・ ブリティッシュ・フーズ |

3.12% |

| 10位 | Tate & Lyle PLC | テート・ライル | 2.53% |

| 11位 | Sensient Technologies Corporation | センシエント・テクノロジーズ | 2.04% |

| 12位 | Chr. Hansen Holding A/S | クリスチャン・ハンセン | 1.94% |

1位はイングレディオンで、食品および飲料業界を中心に、幅広い原料ソリューションを提供するグローバルリーダーで、120カ国以上で事業を展開しています。多様な製品ラインと広範な顧客基盤を持ち、特に研究開発や技術革新に注力することで競争優位性を確保しています。加えて、同社の競争力は製造効率と供給チェーン管理にも支えられています。

2位はIFFで、食品関連市場における状況として、2024年第3四半期の「Nourish」セグメント(主に食品・飲料関連製品を含む)は売上が前年同期比で3%増加し、通貨変動を考慮しないベースで7%の増加を記録しました。このセグメントはフレーバー(香料)の二桁成長が大きな牽引力となっています。全体的な成長は高いボリューム増加と生産性向上によるものです。

3位はケリーで、食品関連事業は主に「Taste & Nutrition」セグメントに分類され、世界市場で強い競争力を持っています。このセグメントは、食品や飲料業界向けにフレーバーや栄養強化成分を提供し、Kerryの全売上高の約80%を占めています。Kerryは食品業界で、特に天然保存料やフレーバーの分野で主要プレイヤーとして位置づけられています。

4位はBASFで、食品関連市場における役割は、「Nutrition & Care」セグメントに分類されています。このセグメントは、食品・飼料業界や消費財業界向けの成分を提供しています。この分野では、BASFは特に持続可能な製品やデジタルビジネスモデルに注力しており、栄養市場やパーソナルケア市場でのリーダーシップ拡大を目指しています。さらに、健康に良い食品成分や、機能性成分などの特殊市場において高い競争力を持っています。

5位は日本企業の味の素がランクインしました。同社は国内外で広範なプレゼンスを持ち、調味料や冷凍食品分野で特に強みを発揮しています。また、アジア、北米、ヨーロッパ市場を中心に拡大しており、ASEANやラテンアメリカ地域での成長も注目されています。北米では冷凍食品事業が好調で、アジアンフードやメキシカンフードに焦点を当てた製品展開が成功しています。

【食品添加物・食品成分業界の世界市場規模】

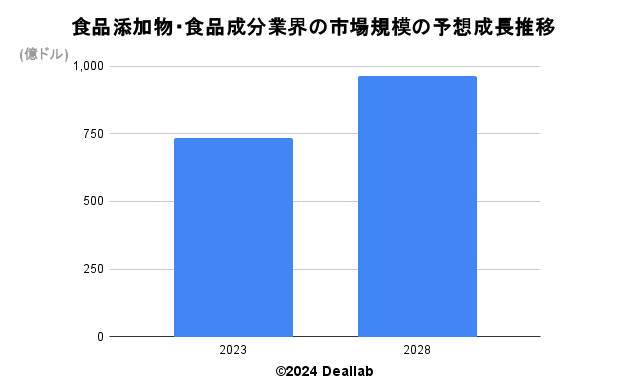

当データベースでは、2023年の食品添加物・食品成分業界の市場規模を734億ドルとしております。参照した各種調査データは次の通りとなります。調査会社グローバルインフォメーションによると、2023年の同業界の市場規模は734億ドルです。2028年にかけて年平均5.6%で成長し、規模は963億ドルへと拡大することを見込んでいます。⇒参照したデータの詳細情報

| 年 | 市場規模 | 成長率見込み |

|---|---|---|

| 2023 | 734億ドル | – |

| 2028 | 963億ドル | 5.6% |

食品添加物・食品成分業界の世界市場規模の成長率見込み(2023年) ©2024 Deallab

【M&Aの動向】

- 2004年 KerryによるFructamineの買収

- 2005年 投資ファンドによるデンマークのクリス・ハンセンの買収

- 2011年 デュポンによるデンマークのDaniscoの買収

- 2011年 Kerryによる米国のカーギルからのカーギル・フレーバー・システムズの買収

- 2012年 Royal DSMによる米国のFortitech買収

- 2012年 General Millsによる米国のYoki Alimentosの買収

- 2019年 デュポンニュートリション&バイオサイエンス事業とIFFの経営統合を発表

- 2020年 EQTがクリスチャン・ハンセンのNatural Color事業(Oterra)を買収

- 2020年 Crodaがパーソナル&ホームケア向けの香料成分を手がけるIberchem(イベルケム)をユーラゼオから買収

- 2021年 テート&ライルが北米の甘味料事業を投資ファンドへ売却

- 2021年 ケリーがプロバイオティクスを手がけるBiosearchを買収

- 2021年 IFFとデュポンニュートリション&バイオサイエンス事業が経営統合

- 2021年 ケリーがKerry Meats and MealsをJBSに売却

さらに業界に詳しくなるためのお薦め書籍と関連サイト

食品学―食品成分と機能性

ソース・ドレッシング・調味料業界の世界市場シェアの分析

冷凍食品業界の世界市場シェアと市場規模の分析

【会社の概要】

Ingredion(イングレディオン)

1906年に誕生したCorn Products Refiningを源流とする米国に本拠を置く食品成分メーカーです。2010年にオランダのアクゾノーベルからNational Starchの事業を買収し、イングレディオンとなりました。トウモロコシ、タピオカ、ジャガイモ、ステビア、穀物、果物、野菜をベースに各種食品成分を抽出・製造しています。甘味料に強みを持ちます。

INTERNATIONAL FLAVORS & FRAGRANCES INC. (インターナショナル・フレーバー・アンド・フレグランス、IFF)

1833年に創業された米国に本拠を置く大手香料メーカーです。NYSEに上場しています。国際的な大手食品・飲料メーカーとの取引に強みを有します。中小・中堅食品・飲料との取引を強化するために2018年にイスラエルの香料大手フルタロム(Frutarom)買収を発表しました。2021年にデュポンのニュートリション・バイオサイエンス事業との経営統合を行いました。さらに詳しく

BASF(ビーエーエスエフ)

BASF(ビーエーエスエフ)は、ドイツに本社を置く世界最大の総合科学メーカーで、1865年に設立されました。触媒やバッテリー材料、自動車のコーティングを行うサーフェステクノロジー事業、先端材料やプラスチック製品の提供を行うマテリアル事業、石油化学品や中間体を提供するケミカル事業、農業向けの種子処理や収穫量向上のソリューション提供を行うアグロソリューション事業、様々な産業向けの化学製品を提供するインダストリアル・ソリューション事業、栄養及び医療業界向けの減量とソリューションを提供するニュートリション&ヘルス事業の6つの主要事業を展開しています。さらに詳しく

Ajinomoto Co., Inc. (味の素株式会社)

Ajinomoto(味の素)は、1907年に設立された日本を代表する食品およびバイオテクノロジー企業で、特に「うま味調味料」の開発で知られています。調味料と加工食品、冷凍食品を提供する食品事業と、栄養食品と甘味料・化粧品などを展開するアミノ酸事業、医療事業の3つの分野で活動しています。味の素は130以上の国・地域で事業を展開しており、売上の約60%を海外から得ています。ASEAN諸国を中心にアジア市場で大きな存在感を持ち、中南米ではブラジルとペルーに生産拠点を持っています。さらに詳しく

Kerry Group plc(ケリー・グループ)

1972年に設立されたアイルランドに本拠を置く食品成分メーカー大手です。Taste&Nutrition(味覚&栄養)の融合に力を入れております。B2B向けに加えて、B2C向けにDairygoldやRichmondといったブランドで加工食品も手掛けています。ロンドン証券取引所に上場しています。

Chr. Hansen Holding A/S(クリスチャン・ハンセン・ホールディング)

Chr. Hansen(クリスチャン・ハンセン)は、デンマークに本拠を置く食品成分大手です。自然由来の原料をもとに細菌培養物(Culture)、酵素(enzyme)、添加剤(excipients)及び甘味料(sweeteners)等の食品成分を製造・販売しています。Nasdaq OMXコペンハーゲン証券取引所に上場しています。2020年に天然色素(natural colors)事業を投資ファンドのEQTへ売却しました。

Dupon(デュポン)について

デュポン・ドゥ・ヌムール(E.I du Pont de Nemours)は、1802年にフランス人のエルテール・イレネー・デュポンによって設立された世界最大級の化学メーカーです。2015年米同業のダウケミカルと経営統合しましたが、特殊産業材事業が分社化され新生デュポンとなりました。2011年にデンマークに本拠を置く食品成分大手であるDanisco(ダニスコ)を買収し、ニュートリション&バイオサイエンス事業で食品成分事業を強化していましたが、同事業は2019年に香料大手のIFFとの経営統合し、香料と食品成分を手掛ける総合食品成分会社となりました。水処理膜事業についてはDuPont Water Technology(デュポンウォーターテクノロジー)で展開しています。RO膜に強みがあります。さらに詳しく

Royal DSM(ロイヤルDSM)

1902年に設立されたオランダに本拠を置くライフサイエンス企業です。オランダ政府が設立したリンブルフ州の石炭採掘会社(Dutch State Mines、DSM)が同社の源流となります。ラクトース菌の酵素、ビタミン、栄養脂質、カロテノイドといった食品成分や機能性素材などの開発・製造に強みを持ちます。さらに詳しく

Tate & Lyle PLC(テイト・アンド・ライル社)

英国に本拠を置く食品成分メーカーです。でんぷんや甘味料等に強みを持ちます。2021年に甘味料、工業用澱粉、酸味料、その他トウモロコシ由来の製品を加工する米州事業(買収時点の売上高は23億ドル)をKPSキャピタルパートナーズへ売却しました。

Novozymes A/S(ノボザイムズ)

ノボザイムズ(Novozymes)は、2000年に製薬会社ノボノルディスクから分社化されて誕生したデンマークに本拠を置く食品成分メーカーです。脂肪分解酵素であるリポラーゼを発見したことでも有名です。酵素と微生物に特化した戦略を打ち出しています。洗剤、食品、飲料、バイオ燃料、肥料向けの酵素を提供しています。同社は上場会社ですが、生物医学およびバイオテクノロジー研究に特化したノボノルディスク財団傘下にあるノボホールディングスが議決権の70%を所有しております。

Associated British Foods plc(アソシエイティッド・ブリティッシュ・フーズ、ABF、ABフーズ)

アソシエイテッド・ブリティッシュ・フーズは、1935年にガーフィールド・ウェストン氏によって設立されたベーキング会社を源流とするアソシエイテッド・ブリティッシュ・フーズは、英国に本拠を置く食品成分・食品メーカーです。ベーキングパウダー、イースト菌やラクトース等の食品添加物に強みを持ちます。紅茶は英国王室御用達のトワイニングス(Twinings)ブランドを世界展開。トワイニングといえば、アール グレイ(EARL GREY、ベルガモットの香りが吹き付けられたさわやかな紅茶)が有名です。ファストファッションはPrimarkブランドで展開しています。砂糖はAB SugarにてBritish Sugarブランドで展開しています。酵素は、AB Enzymes(ABエンザイムズ)で展開しています。ベーキング、非デンプン多糖、洗剤、プロテアーゼ、フィードといった酵素を製造・販売しています。さらに詳しく

Sensient Technologies Corporation(センシエント・テクノロジーズ)

米国に本拠を置く香料成分や着色、栄養成分等の添加物の開発メーカーです。

Croda International plc(クローダ)

英国に本拠を置く成分メーカーです。天然油脂、化学製品や化粧品等の成分の開発を行なっています。2020年にパーソナルケアやホームケア向けの香料成分を手がけるイベルケムを買収しました。

Kemin(ケミン)

米国に本拠を置く食品成分・バイオメーカーです。色素等の添加物に強みを持ちます。非公開会社です。

Naturex(ナチュレックス)

フランスに本拠をおく食品成分メーカーです。天然由来の色素、保存剤、健康補助食品素材に強みを持っており、2018年にスイスのジボダンが買収をしました。