神戸製鋼所は旧鈴木商店の流れを汲む名門鉄鋼会社です。石川島播磨の源流の1社である播磨造船所は、神戸製鋼所より分社化して誕生した経緯があります。従来より鉄鋼業界における再編からは距離をおいてきたものの、2001年に当時の新日本製鐵と包括的な提携をした経緯から、現在でも日本製鉄と親密です。鉄鋼事業以外にも、溶接事業、アルミ・銅事業、機械事業、エンジニアリング事業、電力事業、建機事業、電力事業などを多角化展開しています。

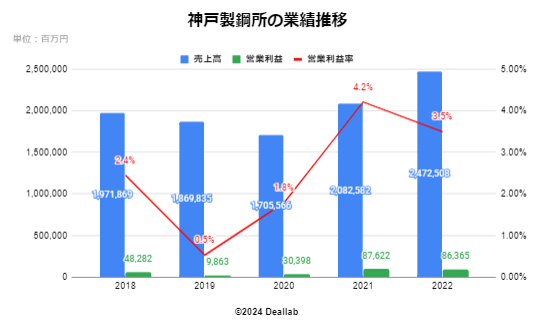

2018年度

売上高は1,971,869百万円で、前年度比5%増となりました。鋼材の販売数量は、国内における自動車向けを中心に需要は堅調に推移したものの、加古川製鉄所における生産設備の一過性のトラブルや自然災害の影響などから、前連結会計年度を下回りました。アルミ圧延品の販売数量は、自動車向けの需要が増加した一方で、飲料用缶材向けの需要が減少したことなどから、前連結会計年度を下回りました。銅圧延品の販売数量は、タイ生産拠点での設備トラブル解消による銅管の販売数量の回復などから、前連結会計年度を上回りました。油圧ショベルの販売台数は、欧州、中国を中心に需要が堅調に推移したことから、前連結会計年度を上回りました。この結果、当連結会計年度の売上高は、前連結会計年度比90,700百万円の増収となりました。営業利益は48,282百万円になりました。営業利益率は2.4%になりました。

2019年度

売上高は1,869,835百万円で、前年度比5%減となりました。営業利益は9,863百万円になりました。営業利益率は0.5%になりました。

2020年度

売上高は1,705,566百万円で、前年度比9%減となりました。自動車や航空機、建築向けを中心に売上高が減少しました。営業利益は30,398百万円になりました。営業利益率は1.8%になりました。営業利益は、新型コロナウイルス感染症の影響により販売数量が大きく減少したものの、鉄鋼アルミ、素形材、建設機械を中心に緊急収益改善を含むコスト削減に取り組んだこと、電力事業における真岡発電所の稼働や冬場の電力需給ひっ迫への対応などにより、前連結会計年度比で20,500百万円の増益となりました。

2021年度

売上高は2,082,582百万円で、前年度比22%増となりました。営業利益は87,622百万円になりました。営業利益率は4.2%になりました。コスト削減をはじめとする収益改善や安定生産に取り組むとともに、販売価格の改善に努め、営業利益は前連結会計年度比57,200百万円増益となり、経常利益は前連結会計年度比77,000百万円増益の93,200百万円となりました。特別損失として投資有価証券売却損9,200百万円を計上し、親会社株主に帰属する当期純利益は前連結会計年度比36,800百万円増益の60,000百万円となりました。

2022年度

売上高は2,472,508百万円で、前年度比19%増となりました。営業利益は86,365百万円になりました。営業利益率は3.5%になりました。営業利益は、鉄鋼メタルスプレッドが大幅に改善したものの、素材系事業や建設機械における販売数量の減少、固定費を中心としたコストの増加、在庫評価益の縮小などにより、前連結会計年度比1,200百万円減益となりましたが、経常利益は、エンジン認証問題に関する補償金収入の増加などにより、前連結会計年度比13,600百万円増益の106,800百万円となりました。特別損益は、建設機械の中国事業における事業整理損や固定資産の減損損失を計上したことなどから8,700百万円の損失となり、親会社株主に帰属する当期純利益は前連結会計年度比12,400百万円増益の72,500百万円となりました。

神戸製鋼所の業績推移

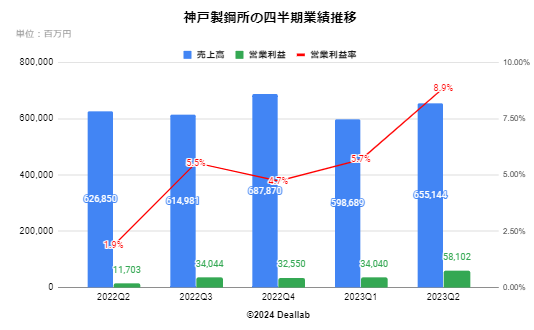

2022年度第2四半期(07ー09月)

売上高は626,850百万円になりました。営業利益は11,703百万円、営業利益率は1.9%になりました。

2022年度第3四半期(10ー12月)

売上高は614,981百万円になりました。営業利益は34,044百万円、営業利益率は5.5%になりました。

2022年度第4四半期(01ー03月)

売上高は687,870百万円になりました。営業利益は32,550百万円、営業利益率は4.7%になりました。

2023年度第1四半期(04ー06月)

売上高は598,689百万円になりました。営業利益は34,040百万円、営業利益率は5.7%になりました。

2023年度第2四半期(07ー09月)

売上高は655,144百万円になりました。営業利益は58,102百万円、営業利益率は8.9%になりました。

神戸製鋼所の四半期業績推移

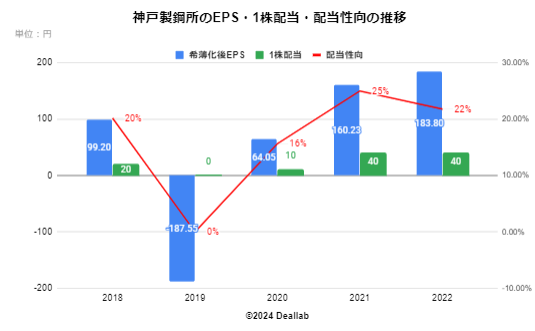

希薄化後EPSは前年度比15%増の183.8円になりました。1株当たりの配当は前年度と同額で40円でした。配当性向は22%になりました。

神戸製鋼所のEPS・配当額・配当性向の推移

2023年11月

2023年度第二四半期の決算短信において、2023年度通期の売上高は2,570,000百万円、営業利益は165,000百万円を予定していると掲載されています。

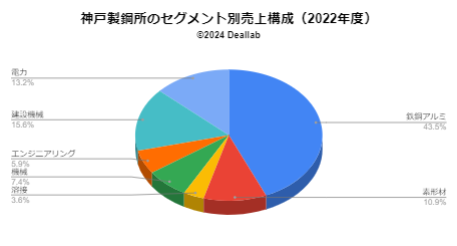

セグメントは、鉄鋼アルミ、素形材、溶接、機械、エンジニアリング、建設機械、電力に分類されます。セグメント別の売り上げ構成は以下の通りです。

神戸製鋼所の売上構成(2022年度)

鉄鋼アルミ

神戸製鋼及び子会社40社、関連会社20社により構成されており、主な製品及び事業内容は次のとおりです。

条鋼(普通線材、特殊線材、特殊鋼線材、普通鋼棒鋼、特殊鋼棒鋼)、鋼板(厚板、中板、薄板(熱延・冷延・表面処理))、アルミ圧延品(飲料缶用アルミ板、自動車用アルミ板、熱交換器用アルミ板、磁気ディスク用アルミ基板)、鋼片、鋳物用銑、製鋼用銑、スラグ製品、建材、各種特殊鋼製品、各種鋼線

(主要な関係会社)

日本高周波鋼業(株)、神鋼鋼線工業(株)、神鋼物流(株)、神鋼ボルト(株)、(株)コベルコE&M、神鋼汽車鋁材(天津)有限公、Kobelco Precision Technology Sdn. Bhd.、Kobelco Millcon Steel Co., Ltd.、関西熱化学(株)、日鉄神鋼建材(株)、鞍鋼神鋼冷延高張力自動車鋼板有限公司 、Ulsan Aluminum, Ltd.、PRO-TEC Coating Company, LLC

素形材

神戸製鋼及び子会社13社、関連会社2社により構成されており、主な製品は次のとおりです。

鋳鍛鋼品(舶用部品・電機部品・産業機械部品等)、アルミニウム合金及びマグネシウム合金鋳鍛造品(航空機用部品、自動車用部品等)、チタン及びチタン合金、アルミニウム合金鍛造品及び加工品(自動車用部品)、アルミ押出材及び加工品(自動車用押出材、自動車用部品、鉄道車輛押出材等)、銅圧延品(半導体用伸銅板条、自動車端子用伸銅板条、リードフレーム)、鉄粉

(主要な関係会社)

神鋼汽車鋁部件(蘇州)有限公司、Kobe Aluminum Automotive Products, LLC、Kobelco Aluminum Products & Extrusions Inc.、日本エアロフォージ(株)

溶接

神戸製鋼及び子会社20社、関連会社2社により構成されており、主な製品及び事業内容は次のとおりです。

溶接材料(各種被覆アーク溶接棒、自動・半自動溶接用ワイヤ、フラックス)、溶接ロボット、溶接電源、各種溶接ロボットシステム、溶接関連試験・分析・コンサルティング業

(主要な関係会社)

青島神鋼溶接材料有限公司、Kobelco Welding of Korea Co., Ltd.

機械

神戸製鋼及び子会社41社、関連会社4社により構成されており、主な製品は次のとおりです。

エネルギー・化学関連機器、原子力関連機器、タイヤ・ゴム機械、樹脂機械、超高圧装置、真空成膜装置、金属加工機械、各種圧縮機、冷凍機、ヒートポンプ、各種プラント(製鉄圧延、非鉄等)、各種内燃機関

(主要な関係会社)

コベルコ・コンプレッサ(株)、神鋼造機(株)、神鋼無錫圧縮機股份有限公司、神鋼圧縮機製造(上海)有限公司、Kobelco Industrial Machinery India Pvt. Ltd.、Quintus Technologies AB、Kobelco Compressors America, Inc.

エンジニアリング

神戸製鋼及び子会社46社、関連会社8社により構成されており、主な製品及び事業内容は次のとおりです。

各種プラント(還元鉄、ペレタイジング、石油化学、原子力関連、水処理、廃棄物処理等)、土木工事、新交通システム、化学・食品関連機器

(主要な関係会社)

(株)神鋼環境ソリューション、神鋼環境メンテナンス(株)、Midrex Technologies, Inc.

建設機械

子会社23社、関連会社6社により構成されており、主な製品は次のとおりです。

油圧ショベル、ミニショベル、ホイールローダ、クローラクレーン、ラフテレーンクレーン、作業船

(主要な関係会社)

コベルコ建機(株)、コベルコ建機日本(株)、トーヨースギウエ(株)、神鋼建機(中国)有限公司、成都神鋼建機融資租賃有限公司 、杭州神鋼建設機械有限公司 、Kobelco Construction Machinery Southeast Asia Co.,Ltd.、Kobelco Construction Equipment India Pvt. Ltd.、Kobelco Construction Machinery Europe B.V.、Kobelco International (S) Co., Pte. Ltd.、Pt. Daya Kobelco Construction Machinery Indonesia、Kobelco Construction Machinery U.S.A. Inc.、(株)ほくとう

電力

神戸製鋼及び子会社3社により構成されており、主な事業内容は次のとおりであります。

電力供給

(主要な関係会社)

(株)コベルコパワー神戸、(株)コベルコパワー真岡、(株)コベルコパワー神戸第二

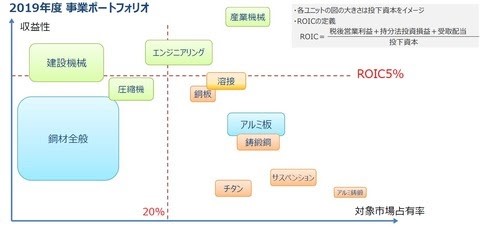

神戸製鋼所の事業ポートフォリオと収益率(2019年度)

神戸製鋼所のポートフォリオ

出所:同社

1927年 鈴木商店の経営破綻

1929年 播磨造船所(現IHI、石川島播磨重工業)の分社化

2000年 神鋼コベルコツールを三菱マテリアルに売却

2002年 新日本製鐵、住友金属工業と資本提携

2008年 アーステクニカを川崎重工に売却

2017年 等方圧加圧装置の世界トップメーカーであるスウェーデンのQuintus Technologies ABをその親会社である米国ファンドのMilestone Partners社から買収