北米における空調機やエアコン業界の市場シェア・市場規模・M&A(合併買収)について分析しています。北米空調業界の市場環境は、住宅用市場は軟調傾向にある一方で、商業用市場は住宅用市場の影響を凌ぐ堅調さを見せており、連続的な成長が見込める市場です。

こちらの記事では、北米の空調市場環境や主要プレイヤーであるトレイン・テクノロジーズ、ダイキン、キャリア・グローバル、ジョンソン・コントロールズ、レノックスなどの概要、各種経営指標も掲載しています。

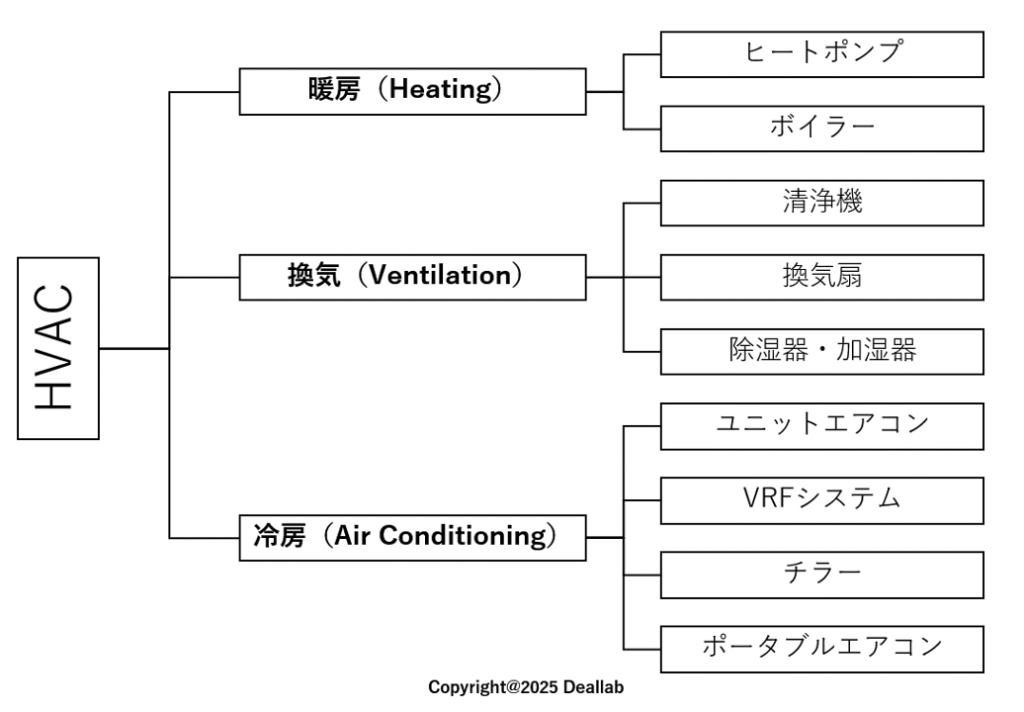

【空調市場の区分について】

空調はHeating, Ventilation, Air Conditioningの頭文字を組み合わせて「HVAC」とも表現されます。空調市場を大きく分類すると、暖房、換気、冷房といった機器の製造販売を行う機器事業と、メンテナンスや空調システムに関するサービスなどのソリューション事業の2つがあります。近年は、施設全体のエネルギーマネジメントやエネルギー効率への関心の高まり、保守運営の観点からHVACシステムを組み合わせるソリューション事業の比重も拡大傾向にあります。

暖房、換気、冷房の機器は、ヒートポンプ、ボイラー、清浄機、換気扇、除湿器・加湿器、ユニットエアコン、VRFシステム、チラー、ポータブルエアコンなどへさらに細分化されます。

【北米における空調業界の市場シェア】

空調機・エアコンメーカー各社の2024年のHVAC事業の北米地域における売上高を分子に、後述する業界の市場規模⇒参照したデータの詳細情報を分母にして、2024年の空調・エアコン業界の市場シェアを簡易に試算すると、1位はトレイン・テクノロジーズ、2位はダイキン、3位はキャリア・グローバル、4位はジョンソンコントロールズ、5位はレノックスとなります。

| 順位 | 会社名 | 市場シェア |

|---|---|---|

| 1位 | Trane Technologies plc(トレイン・テクノロジーズ) | 23.0% |

| 2位 | DAIKIN INDUSTRIES, LTD.(ダイキン) | 19.2% |

| 3位 | Carrier Global Corporation(キヤリア・グローバル) | 17.7% |

| 4位 | Johnson Controls, Inc.(ジョンソンコントロールズ) | 15.2% |

| 5位 | Lennox International Inc.(レノックス) | 8.9% |

出所:各社アニュアルレポート等から2024年1月~12月の北米空調事業の売上高をディールラボが推計し作成

ver2.png)

空調市場シェアランキング(北米)において、2023年、2024年の上位5社でシェアの変化を比較すると、全ての企業でシェアを拡大しており、上位5社の占めるシェアが増加しました。

北米空調市場においては、近年施行されたインフレ抑制法による再生エネルギーや高効率設備への税制優遇・補助金拡充などの政策的な後押し、データセンター需要の活発化などの背景から、商業用機器を主軸として市場全体が拡大しています。

商業用と住宅用の市場を比較すると、商業用においては前述の要因から大幅な成長傾向にあるものの、住宅用空調市場においては、軟調化傾向です。

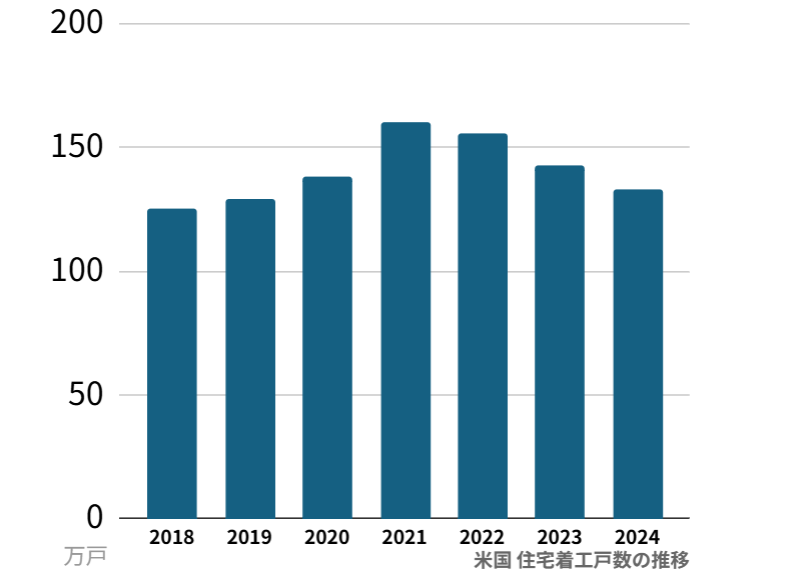

背景には住宅価格の高騰と併せて、住宅ローン金利の高止まりが挙げられます。米商務省の統計によると、新規住宅着工件数は、2023年は前年比8%減少、2024年は前年比約7%減少となっており各社とも販売台数の減少がみられます。また、2020年~2023年に見られたパンデミック特需も正常化してきていることから、空調市場全体としては成長しているものの、住宅市場の影響で一部相殺されています。

2024年の北米空調市場におけるシェア1位は、昨年に引き続きトレイン・テクノロジーズです。昨年比+1.9%と大幅にシェアを拡大しており、他社の上昇率と比較しても好調です。住宅用においては市場軟調化の影響で、予約数、売上が減少しておりますが、同社が強みとしている大型施設や産業用機器関連施設向けは、20%以上の高い売上成長となり、市場シェアは他社を凌いで拡大する格好となりました。

2位も昨年に引き続きダイキンです。前年比+0.2%とシェアは伸ばしたものの、トレイン・テクノロジーズとの差は拡大しました。商業用においては、データセンターや工場などの大型物件向け機器の販売が伸長し、ソリューション事業でも販売が拡大したことで、売上高は前年比30%を超える成長となりました。一方で住宅用においては、他社に先駆けて環境負荷の少ない新冷媒R32を利用した機器への切替準備を行っていましたが、現行冷媒であるR410A機の需要が想定よりも大きかったことで販売数が減少。空調全体としては、シェアを伸ばしきることができませんでした。

冷媒は冷媒ガスとも呼ばれ、液体から気体になる際に周囲の熱を吸収し、気体から液体になる際に周囲に熱を放出する特性を持っており、これを利用して室内の温度を調整します。

モントリオール議定書のキガリ改正により、地球温暖化係数(GWP値)の高いR410A冷媒などを段階的に削減することとなっています。米国では2025年1月1日以降、R410A冷媒(旧冷媒)を使用した特定の種類の新規HVAC機器の製造・輸入が禁止されましたため、2023年末から2024年上半期にかけて、旧冷媒の需要が一時的に増加しました。今後はGWP値の低い、R32、R454B冷媒(新冷媒)を搭載した機器が主力になるとみられております。

新冷媒の選択は各社で動向が異なり、詳細は後述の通りです。ジョンソン・コントロールズは、R410Aの主要代替冷媒としてR454Bを選択しており、住宅用、軽商業用、商業用ダクト式アプリケーションで採用を進めております。キャリア・グローバルについても住宅用システムにおいてR454Bを採用していると報告しております。

ダイキンは前述の通り、2024年からR32を搭載した機器の準備を先行して実施しております。住宅ユニタリーにおいてはグローバルで使用される汎用性や単一分子構造による利便性、回収・再生のしやすさなど、R32機の優位性を流通に浸透させ、ダクトレスにおいてはR32機のラインアップ拡充を実施することでの、販売拡大を掲げております。

【北米における空調業界の市場規模】

当データベースでは、北米空調業界(HVAC)の2024年の市場規模を551億ドルとしております。

| 年 | 市場規模 | 成長率* |

|---|---|---|

| 2024年 | 551億ドル | 4.5% |

| 2032年 | 859億ドル | 5.7% |

*2023年から2024年の成長率は、当データベース2023年実績からの算定

*2032年は2024~2032年までの年平均成長率(CAGR)見込みを当データベース独自で算定

参照した各種調査データは次の通りとなります。調査会社マーケットデータフォーキャストによると2024年の同業界の市場規模は約512億ドルで、2033年までに約841億ドルへと規模が拡大することを見込んでおります。

調査会社ネクストMSCによると2024年の同業界の市場規模は約693億ドルで、2030年までに約992億ドルへと規模が拡大することを見込んでおります。

調査会社マーケットリサーチフューチャーによると2024年の同業界の市場規模は約507億ドルで、2034年には約866億ドルへと規模が拡大することを見込んでおります。

今後の北米空調市場が拡大する要因として、夏季の高温化などの環境的要因での需要拡大やSEER2基準(エアコンの効率を計る基準)導入、また前述のとおり、地球温暖化係数が高い冷媒の使用を段階的に廃止する規制などが挙げられます。

さらにデータセンターの市場拡大が空調市場の拡大をけん引することが予想されます。Fortune Business Researchによると、北米のデータセンター市場は2024年から2032年の間に10.9%のCAGRで成長し、2032年には149億ドルに達すると予測されております。その背景には、クラウド需要の増加とAI(人口知能)の急速な発達があります。特にAI用のサーバーは、一般的なクラウド用のサーバーと比較して数倍から10倍以上の電力を消費するといわれており、高い冷却能力が必要となります。また、温度管理においても技術力が求められる領域であり、各社の技術革新が進む領域であるとも考えられます。

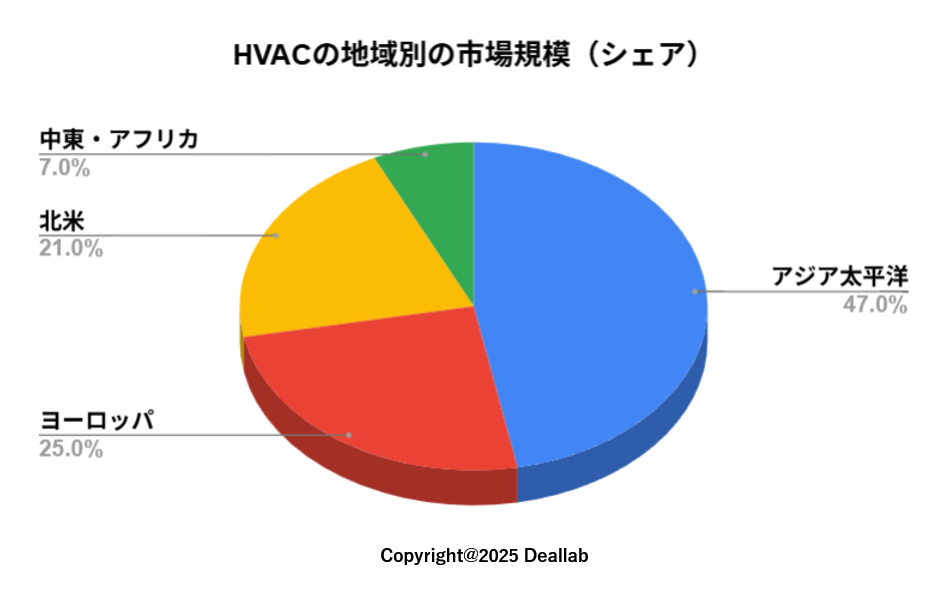

世界から見た北米市場

プレセデンスリサーチによると、HVACの最大の市場はアジア太平洋で、およそ全世界の半分となる47%を占めていますが、北米市場は世界全体で20%超える市場規模となっており、世界的に見ても重要市場であることが分かります。

HVACの地域別の市場規模(シェア)

出所:プレセデンスリサーチのデータをもとにディールラボが加工

【北米主要企業の分析】

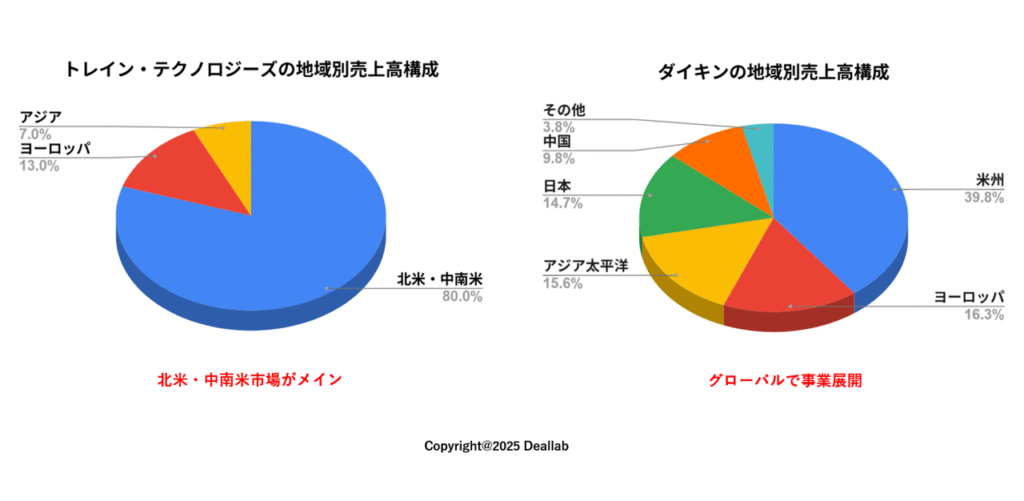

売上構成の比較

地域別売上高を見てみると、最大手トレイン・テクノロジーズは北米・中南米事業の比率が高い一方で、ダイキンは、市場規模の大きい米国の比率が高いものの、中国、日本、欧州でもバランスよく事業を展開していることが特徴的です。

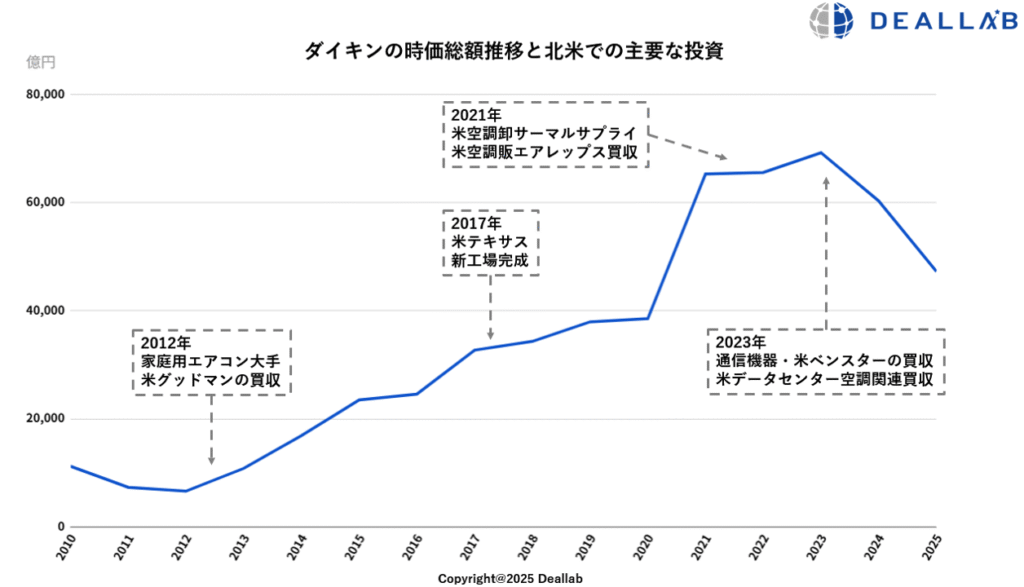

トレイン・テクノロジーズの売上構成が物語っている通り、消費者の嗜好やダクト&ダクトレスといった技術様式が異なるHVAC領域で、グローバル展開は、従来非常に難しいと考えられていました。そうした通説を覆すべく、HVAC系のプレイヤーとしては、他社に先駆けてダイキンがグローバル展開を成功させています。北米市場には2007年のOYLの買収を皮切りに本格参入し、北米での事業拡大とともに、ダイキンの時価総額も成長しております。

ダイキンも30年前の海外売上高比率は15%前後で、2024年時点での比率とは大きく異なりました。直近でも、東南アジア・中東・アフリカ・インドなどで生産拠点の拡充や販売拠点の強化を行っています。

- 2022年 インドネシアに空調機の生産工場を設立

- 2022年 サウジアラビアで中東2ヵ国目の組み立て工場を設立

- 2023年 ポーランドにヒートポンプ暖房機の新工場建設開始

- 2023年 カンボジアに空調の販売会社を設立

- 2023年 インドで空調機の生産拠点を新設

- 2024年 アフリカで住宅用空調の生産網構築

- 2024年 台湾大手空調リーリンなどと合弁会社設立

2022年11月にはトレイン・テクノロジーズがドイツの大手空調メーカーのAL-KOエアテクノロジーの買収を完了。2023年5月にはイタリアのMTAを買収しており、北米以外のシェア拡大も積極的に推進しています。

2024年にはキャリア・グローバルがドイツ大手空調メーカーのビスマン・クライメイト・ソリューションズを買収しており、ダイキンに続いて各社のグローバル展開が加速していることが顕著です。

北米主要企業におけるM&Aの動向

近年の各社のM&A動向においては、前述のような空調機器における直接的な買収だけではなく、建物全体のエネルギー効率の最適化を目的とした従来の空調機能への付加価値を見込むディールも増加しています。

一例として、2022年ダイキンのベンスター買収では、同社の空調機器遠隔サービスを提供できるようになりました。2023年のトレイン・テクノロジーズによるNuvoloやBrainBoxAIの買収も建物や施設の運用管理ソリューションへの付加価値向上を目的としており、新たな顧客の創造を強化しています。

また、2024年には、ジョンソンコントロールズが住宅用および小規模商業施設向けのHVAC事業をボッシュへ売却予定と発表しており、ビルディングソリューションに集中する動きもあり、今後も世界的に大きく業界再編が進んで行くことが予想されます。

主なM&A

- 1979年 ユナイテッド・テクノロジーズ社によるキャリア買収

- 2007年 ダイキンによるマレーシア空調メーカーOYLの買収

- 2008年 Ingersoll-Rand(インガソール・ランド)によるTrane(トレイン)の買収

- 2011年 美的集団によるCarrierの南米事業の買収

- 2012年 ダイキンによるグッドマングローバル買収

- 2014年 ジョンソンコントロールズによる米Air Distribution Technologiesの買収

- 2016年 ジョンソンコントロールズとタイコの経営統合

- 2016年 ダイキンによる米Flanders(フランダース)の買収

- 2018年 ジョンソンコントロールズによる空気流ソリューション製造のTriatekの買収

- 2018年 三菱電機とインガソール・ランドによるダクトレス空調機販売の合弁会社設立

- 2020年 インガソール・ランドによるトレイン・テクノロジーズの分社化

- 2020年 ダイキンによる空調販売店のアブコ、ロビンソン、スティーブンスの買収

- 2020年 ユナイテッド・テクノロジーズによるキャリアの分社化

- 2021年 キャリアによる米空調販売大手のワッコと共に空調販売大手のテンプラチャーエクイップメント(TEC)の買収

- 2021年 ジョンソンコントロールズによる英国のHVAC販売・設置のFisher Groupの買収

- 2021年 ダイキンによる空調卸のサーマルサプライや業務用空調販売のエアレップスの買収

- 2022年 キャリアが東芝キヤリアを子会社化(キャリアの子会社Global Comfort Solutions LLCが東芝キヤリアを買収)

- 2022年 ジョンソンコントロールズによるAIソフトウェアFogHornの買収

- 2022年 ダイキンによる米通信機器大手ベンスターの買収

- 2022年 トレイン・テクノロジーズによるドイツ空調大手AL-KOの買収

- 2023年 トレイン・テクノロジーズによるイタリアMTAの買収

- 2023年 ダイキンによる米アライアンスエアープロダクツとCM3ビルディングソリューションの買収

- 2023年 レノックスによる米商業HVACサービスAESの買収

- 2023年 トレイン・テクノロジーズによる米施設管理ソリューションNuvoloの買収

- 2023年 キャリアが商業用冷蔵部門を合弁パートナーでもある中国ハイアールに売却

- 2023年 レノックスが欧州HVAC事業を投資ファンドに売却予定と発表

- 2024年 キャリアによるドイツViessmann Climate Solutionsの買収

- 2024年 レノックスとサムソンによる合弁会社設立の合意

- 2024年 ダイキンによる英国のRobert Heath Heatingの買収

- 2024年 ダイキンによるスウェーデンKylslagetの買収

- 2024年 ボッシュによるジョンソンコントロールズ住宅・小規模商業施設向けのHVAC事業買収

- 2024年 ジョンソンコントロールズによるオランダWebeasy(制御システム)の買収

- 2024年 トレイン・テクノロジーズによるAI関連BrainBoxAIの買収

- 2025年 キャリアによるポルトガルの輸送機器用電気システムAddvoltの買収

北米空調大手3社の指標比較

北米空調大手のトレイン・テクノロジーズ、ダイキン、キャリア・グローバルの配当性向、ROE、売上高成長率(過去5年)を比較すると下表の通りとなります。売上高成長率ではダイキンが、配当性向ではキャリア・グローバルが、ROEではトレイン・テクノロジーズが他社を上回っています。

*配当性向は2025年6月4日時点のTTMベースで計算しています。

**ROEは直前期の当期利益と期初と期末の自己資本額の平均値から計算しています。

***売上高成長率(会社全体)は直前期を基準に過去5年間の年平均成長率(CAGR)を計算しています。

売上成長率については、ダイキンが他社を大きく上回っています。その要因は、戦略的なM&Aとローカライズした製品開発・販売戦略が挙げられます。特に北米市場に着目すると、同市場はダクト式の空調が主流で、ダクトレス式の空調を得意とする日系メーカーの参入障壁と言われておりました。ダイキンは、2008年に大型空調機に強いマッケイ(OYLインダストリーズ)、2012年に住宅向け空調機器に強いグッドマンを買収し、現地に適した機器を拡充しています。

それに加えて同社が得意とする省エネやインバータ技術、冷媒技術と、北米で主流であるダクト式空調を組み合わせた製品の導入を推進していることが、順調にシェアを拡大している背景と考えられます。

また、ダイキンは2020年以降、アブコ、サーマルサプライ、エアレップ、ウィリアムズディストリビューティング、アライアンスエアープロダクツ、CM3ビルディングソリューションなどを買収しており、供給力の強化や販路の拡充、保守メンテナンス領域の拡大にも力を入れています。

配当性向については、キャリア・グローバルが他社を大きく上回っております。この背景には同社が株主還元を重視する「株主価値創造」を戦略的な柱の一つとしていることがあげられます。2025年の開示資料では、「free cash flow conversion」を目指すことが示されており、稼いだキャッシュのほとんどを株主還元や再投資に充てるという意向であることが伺えます。また、キャリア・グローバルは、ノンコア事業であるファイア&セキュリティ事業を2023年に売却するなど、事業の選択と集中を進めている背景から、ROEについては近年では減少傾向です。

北米空調市場においては、各社オーガニック成長を実現しながら、M&Aを活用した事業の強化やシェアの拡大を行っている傾向が見られます。一方でHVAC事業の中でも大型機器に注力するなどの動向も見られ、北米空調業界においては、今後もM&Aの推進により、再編はより加速していくものと考えられます。

【北米における空調業界の会社の概要】

Trane Technologies plc(トレイン・テクノロジーズ)

トレイン・テクノロジーズは、米国に本拠を置く産業用冷暖房空調機メーカーです。輸送温度コントロール設備、ゴルフカート、エアコンプレッサー等を手掛ける米Ingersoll-Rand(インガソール・ランド)の子会社でしたが、2020年トレイン・テクノロジーズとして分社化独立を果たしています。インガソールランド以前は、衛生陶器等も手掛けたAmerican Standard(アメリカンスタンダード)社のグループ会社であったこともあります。さらに詳しく

Ingersoll-Rand(インガソール・ランド)について

Ingersoll-Rand(インガソール・ランド)は、1871年に創業された米国に本拠を置く産業機器メーカーです。2020年に真空ポンプ、コンプレッサー等の産業機械メーカーであるGardner Denver(ガードナーデンバー)と経営統合を行いました。統合に先立ち、空調事業はトレイン・テクノロジーズとして分社化しています。インガソール・ランドからは、過去、鍵のアレジオン、冷凍ショーケースのハスマン(2015年にパナソニックへ売却)等、各分野でトップクラスの企業が巣立っております。コンプレッサー・エアツールや輸送用冷凍装置の分野でも強いです。ゴルフカートでは「クラブカー」ブランドを展開し、世界最大級の規模ですが、2021年にプラチナムエクイティへ売却しました。さらに詳しく

DAIKIN INDUSTRIES, LTD.(ダイキン工業株式会社)

ダイキンは、1924年に設立された日本を代表する空調機メーカーです。産業用の冷暖房空調機では世界トップ級です。ダクト方式に強い米グッドマンやマレーシアのエアコン大手OYL社を買収する等して世界的に事業を展開しています。国内ではパナソニックと家庭用エアコンの分野で競っております。フッ素化合物などの化学品事業も行っています。さらに詳しく

Carrier Global Corporation(キヤリア・グローバル・コーポレーション)

キャリアグローバルは、米国に本拠を置く冷暖房空調機の大手メーカーです。元々は航空機エンジン、エレベーター等の大手であるUnited Technologies(ユナイテッド・テクノロジーズ)の子会社でした。2020年にユナイテッド・テクノロジーズは、空調機事業(キャリアグローバル)、エレベーター事業(Otis)と航空機部品事業へと分社化しました。冷暖房空調に加え、輸送用冷蔵機器や火災報知器にも強みを持ちます。さらに詳しく

York International Corporation(ヨーク・インターナショナル・コーポレーション)

米国に本拠を置く産業用冷暖房空調機メーカーです。建物用自動空調制御装置や自動車用バッテリー等の製造を行うJohnson Controls(ジョンソンコントロールズ)の子会社です。2015年に日立アプライアンスと空調機分野で合弁会社を設立しました。Johnson Controlsは米タイコ・インターナショナルと2016年に経営統合し、その後自動車部品事業などを分社化しています。

Johnson Controls(ジョンソンコントロールズ)について

Johnson Controls(ジョンソンコントロールズ)は、1885年に設立された米国に本社を置く業務用空調制御システム、セキュリティシステム、火災検知システム、ビル管理サービスを提供する会社です。電気式サーモスタットを発明した歴史を持ちます。2016年に火災警報分野に強いTyco(タイコ・インターナショナル)と経営統合しました。世界150ヵ国で展開し、エネルギー効率ソリューションや各種オートメーション事業を展開しています。自動車用のバッテリー等の分野に強みがありましたが2018年に売却しました。さらに詳しく

Lennox International Inc.(レノックスインターナショナル株式会社)

1895年に設立された米国に本拠を置く冷暖房空調機メーカーです。住宅及び産業向けの空調事業と商業用冷蔵庫事業に強みを持ちます。冷蔵庫事業では、生鮮品を保存するためのユニットクーラー、流体冷却器、空冷式コンデンサー、エアハンドラー、冷蔵ラックシステムといった製品をスーパーマーケット、コンビニエンスストア、レストラン、倉庫、配送センターに納入しています。

参照したデータの詳細情報について

参照したデータは以下の通りです。リンク切れなどありましたら、お問い合わせのページからご連絡頂けますと大変有難く存じます。

※以下のsourceは御覧いただきますタイミングにより上記市場規模と数値が異なる場合がございます。

参照した空調市場規模の情報

参照した世界空調市場地域別データの情報

参照したデータセンター市場規模の情報