2015年の東芝の不適切会計発覚、2016年のウェスティングハウスの巨額減損によって大幅に毀損した自己資本を回復するため、2017年にアクティビストファンド等も含む投資家への約6000億円の新株発行を実施しました。

東芝は、その後発表した「東芝Nextプラン」で企業価値を向上させるため、2016年には家電事業やヘルスケア機器の売却、2018年は東芝メモリの分社化、パソコン事業やテレビ事業の売却と矢継早に各種施策を打ちました。しかし、外部環境の変化もあり、東芝Nextプラン通りのV字回復には、当初予定よりも時間がかかってしまっています。

2017年に東芝株式を取得したアクティビストは不満を抱え、積極的に株主提案を行っています。そうした状況の中で、CVCキャピタルが買収提案を行うに至りました。CVCキャピタルの提案は、東芝の現職社長の辞任にもつながりました。

そして2021年11月に東芝が新中計を発表し、会社をインフラ会社、デバイス会社、上場株式保有会社へとスピンオフ(分社化)することを発表しました。

2022年2月に東芝が再編案の修正(二分割案)とノンコア事業の売却発表を行いました。

2022年3月の臨時株主総会で、二分割案が否決され、2022年4月から一部のアクティビストが主張する非公開化の検討のプロセスが開始されました。上場会社の非公開化のプロセスを、透明性を担保しながら行う日本のM&Aでも珍しいケースとして注目を集めています。

東芝について

東芝は、日本を代表する重電メーカーです。重電5社(日立、三菱電機、富士電機、明電舎)の一角です。芝浦製作所と東京電気が経営統合して、東京芝浦電気(現東芝)が1939年に誕生しました。経団連会長を輩出する等日本を代表するメーカーの1社でもあります。2016年のウェスティンハウスの減損問題発覚以降は、事業の再編を行い、ビジネスモデルを大きく転換しています。インフラサービス、インフラシステム、デバイスプロダクトが事業の柱となっています。さらに詳しく

東芝戦略レビューの時系列分析

- 2016年東芝ライフスタイルを家電・エレクトロニクス・電機業界大手のMidea Group(美的集团)へ売却

- 2016年医療機器・ヘルスケア機器業界大手の東芝メディカルシステムをキャノンへ売却

- 2017年ウェスティングハウスが経営破綻

- 2018年パソコン(ダイナブック)事業をシャープへ、テレビ事業をハイセンスへ売却

- 2018年東芝メモリを分社化・売却

ベインキャピタルを中心とするコンソーシアムへ売却し、キオクシアへと社名を変更しました。東芝は40%の株式を保有しています。

- 2018年東芝Next Planの公表

- 過去成長投資がメモリ事業に集中しており、既存のアセットに対するオーガニック投資に重点。

- 事業ポートフォリオについては安定市場/成長市場と業界シェア4位以下/業界リーダー or 2nd tierで4象限に区分

- 特に低収益事業に区分された火力・システムLSI、モバイルHDD、産業モーターは一定の基準を設けてモニタリング

- 2023年以降2030年までは都市化・自動化システム・再生可能エネルギー・AI・デジタルソリューション・バッテリー・パワーエレクトロニクス・精密医療・エッジリッチデバイス等を始めとするサイバー・フィジカル・システムテクノロジー企業になることを目標

- デジタルトランスフォーメーションを推進

- 2020年

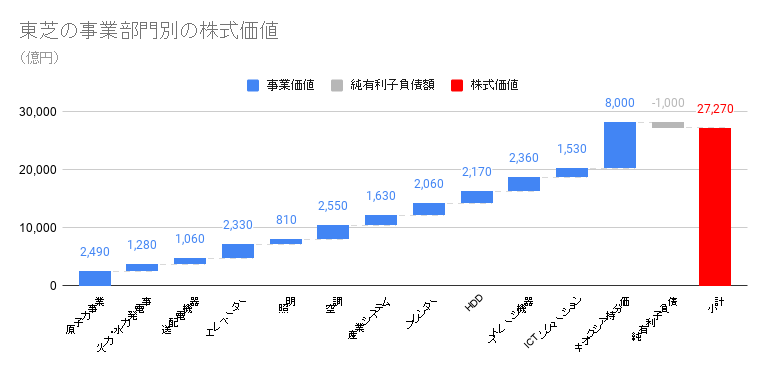

東芝の理論株価(6560円、株式価値ベースで3兆円)=既存事業の価値(2.2兆円)+キオクシア持分価値(8000億円)ーネット有利子負債等で計算されます。

3Dインベストメントパートナーズが実施した、既存事業の価値評価は、事業部毎のサムオブパーツ方式で、簡易に試算をしております。カッコ内は2019年度の各事業部の売上高と営業利益率です。⇒参照したデータの詳細情報

東芝の事業部門別の株式価値 出所:3Dインベストメントパートナーズの資料を基にディールラボ作成 原子力事業:2490億円 (143億円、10%)

火力・水力発電事業:1280億円 (221億円、4%)

送配電機器:1060億円(228億円、7%)

エレベーター:2330億円(241億円)

照明:810億円(134億円)

空調:2550億円(223億円)

産業システム:1630億円(405億円、5%)

プリンター:2060億円(507億円、4%)

HDD:2170億円(453億円、3%)

ストレージ機器:2360億円(314億円、6%)

ICTソリューション:1530億円(256億円、7%) - 2020年12月

エフィッシモも総会決議の調査を付議しました。

- 2021年3月エフィッシモ案が臨時株主公開で承認

外部の第三者委員会が2020年7月の株主総会の議決権行使を調査

- 2021年4月7日

NHKによると1株約5000円での提案があった模様。日経新聞やその他のメディアによると、買収提案には、買収コンソーシアムには産業革新投資機構や日本政策投資銀行へも参加を呼びかけ、6月中に最終提案を提示、7月TOBを実施予定。

マイクロンテクノロジーがキオクシアに対して300億ドルでの買収提案を検討しているとのWSJによる報道。 - 2021年4月9日東芝取締役会が提案書受領後に正式検討する旨発表

防衛事業などが改正外為法や外国貿易法上のクリアランスが得られるか、資金調達が得られるか等の前提条件があり、検討の時間が必要

- 2021年4月13日アクティビスト(物言う株主)から東芝への書簡

東芝の株主であるファラロンキャピタルやオアシスより、「CVCの提示した株価が低い。企業価値向上に向けた特別委員会の設置や公開入札の検討をするよう」要請された書簡が送付されました。⇒参照したデータの詳細情報

- 2021年4月14日東芝の社長である車谷氏が辞任

車谷氏の辞任によって、CVCとの利益相反の問題については一歩前進しました。後任には前社長の綱川氏が就任しました。

- 2021年4月15日買収合戦の可能性

KKRやベインキャピタルも東芝買収の検討を開始との報道がありました。⇒参照したデータの詳細情報

- 2021年4月17日CVCが詳細案提示を保留

- 2021年4月26日3Dインベストメントパートナーズが公開書簡を送付

企業価値向上に向け戦略的な選択肢を外部のアドバイザーとともに検討するよう要請しました。⇒参照したデータの詳細情報

- 2021年11月12日

事業をインフラ会社、デバイス会社、上場保有株管理会社へ分割しスピンオフ上場させることを発表しました。⇒参照したデータの詳細情報

- 2022年2月7日

デバイスストレージ事業をスピンオフし、エネルギー・インフラを担う東芝へと二分割する修正計画を発表しました。⇒参照したデータの詳細情報

- 2022年3月3Dインベストメントパートナーズが公開提案書を提示

「東芝の戦略再検討プロセスに対する考え方」という提案書において、戦略検討員会の検討過程における疑義を指摘しています。⇒参照したデータの詳細情報

- 2022年3月会社二分割案が否決

臨時株主総会で会社二分割案が否決されました。綱川社長が退任し、後任は島田執行役員となりました。

- 2022年4月株式の非公開化を含めた提案の公募を開始

6月の定時株主総会で投資家からの提案書を公表する予定です。

- 2022年5月投資ファンドなど10社と秘密保持契約書を締結

ノンバインディングオファー(法的拘束力のない提案)の提出期限を5月30日に設定しました。

- 2022年5月2021年度業績発表

来期は減収増益および増配を見込みます。

- 2022年5月東芝が役員改選案を開示

旧GCAサヴィアンの渡辺氏(現フーリハンルーキー)、元西村あさひの弁護士の今井氏(現ファラロンキャピタル)、元ゴールドマンサックスの投資銀行家ナビールバンジー(現エリオット)が役員候補として付議されました。

- 2022年6月2日1次入札に10社が応札

初期的な提案を10件受領し、うち8件が非公開化、残り2件は上場維持を前提とした資本業務提携と東芝が公表

- 2022年6月25日定時株主総会

ファラロンとエリオットを含む13人の取締役案が株主総会で承認されました。

- 2022年7月12日2次入札の開始

ロイターによると、産業革新投資機構と日本産業パートナーズ、ベインキャピタル、CVCキャピタル・パートナーズ、ブルックフィールドの4陣営が選考されたとのこと

- 2022年9月18日日本産業パートナーズが日本連合を組成中

ロイターによると中部電力とオリックスが、日本産業パートナーズが検討している東芝の非公開化案件に共同出資を検討しているとの報道

- 2022年9月30日東芝が法的拘束力のあるバインディングオファーを受領

クロージングに向けて最終交渉が始まります。

- 2022年10月7日日本産業パートナーズ(JIP)に優先交渉権を付与

東芝からの正式IRはないですが、ロイターなどの報道によると、JIPが優先交渉権を得た模様です。

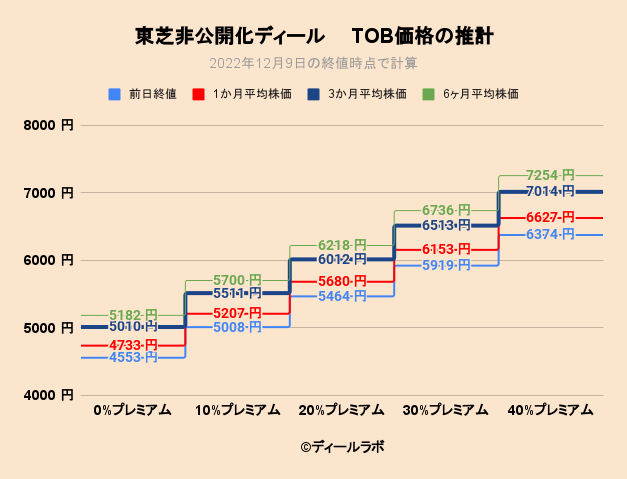

TOBプレミアム分析

上場会社を非公開化するためには、公開買付を実施する必要があります。上場会社の経営権を支配をねらった公開買付は、市場で取引される株価に対してコントロールプレミアムが付加された価格で行われるケースが大多数です。コントロールプレミアムは、対象会社の時価総額や各種マルチプルによって、異なりますが、おおむね過去数か月の株価に対して30%程度のプレミアムが付加される場合が多いとされます。

東芝の非公開化における公開買付価格のレンジ感を把握するために、過去1~6ヶ月の株価の平均値とTOBプレミアムでセンシティビティアナリシスを行うと以下の通りとなります。(データは都度アップデートしますが、リアルタイムで反映されていないことを予めご了承ください。)

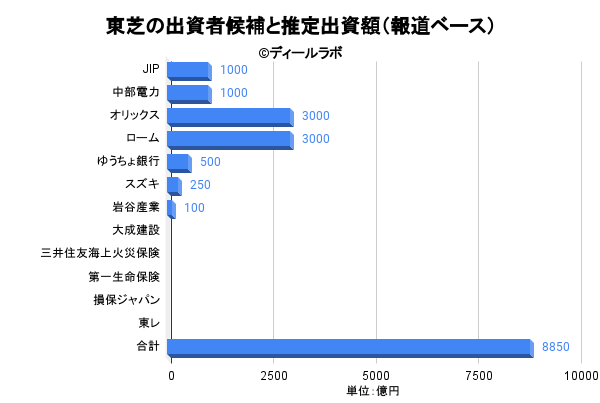

出資者候補と推定出資金額(報道ベース)

JIPを中核に中部電力、オリックス、ローム、ゆうちょ銀行、スズキ、岩谷産業、大成建設、三井住友海上火災保険、第一生命保険、損保ジャパン、東レといった会社の名前が、出資先候補として報道されています。

潜在的な投資家との協議開始(2022年4月)の骨子

- 5月30日に、東芝の企業価値向上に資する実現可能な提案(ノンバインディングオファー)の締め切り

- ノンバインディングオファーを提示した投資家と取引ストラクチャーを公表

- 6月の提示株主総会以降に、デューディリジェンスの機会を投資家候補に付与

- 法的拘束力のある提案を受領

- 東芝側のFAは野村証券、JPモルガン証券、みずほ証券、法務アドバイザーは西村あさひです。東芝の特別委員会のFAはUBS証券、法務アドバイザーは長島大野です。

事業ポートフォリオの見直し(2022年2月)の骨子

- 東芝のデバイス・ストレージ事業はスピンオフで新会社として上場。

- 現東芝はエネルギー・インフラ会社専業となり上場を維持。

- キオクシアホールディングスの株式は新生東芝が保有。

- 空調事業のキヤリアへの売却に加え、昇降機事業と照明事業の売却を発表。

- 東芝テックはノンコア事業に認定。

ご参考(東芝二分割案で再編が予定される業界の構造)

冷暖房空調機とエアコン業界の世界市場シェアの分析

エレベーター業界の世界市場シェアの分析

照明・ランプ業界の世界市場シェアの分析

NAND型フラッシュメモリー業界の世界市場シェアの分析

POS端末・決済端末ターミナル業界の世界市場シェアの分析

中期経営計画(2021年11月)の骨子

- 東芝をインフラサービス会社、デバイス会社、上場株式保有会社に3分割。

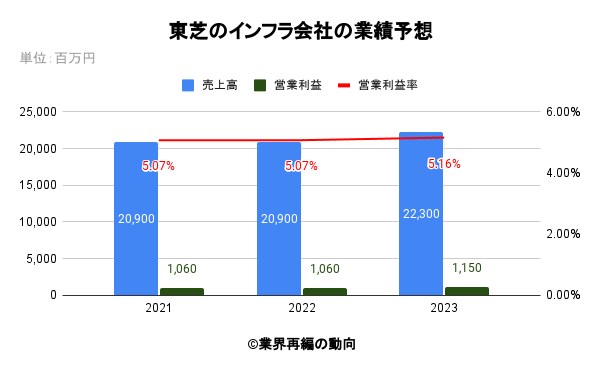

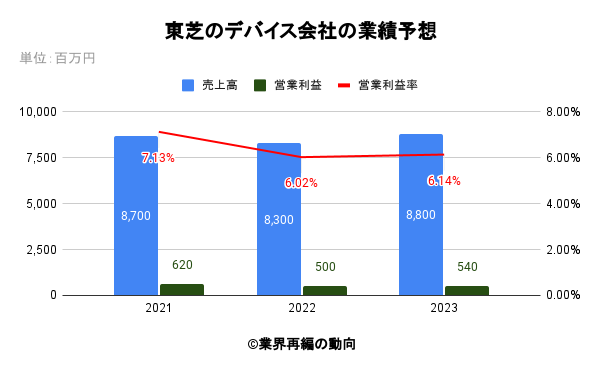

- インフラサービス会社の事業規模は2020年度ベースで2.1兆円。エネルギー、インフラ、ビル、デジタルソリューション及び電池事業が帰属。

- デバイス会社の事業規模は2020年度ベースで8700億円。パワー半導体、光半導体、HDD事業などが帰属。

- 2022年3月に臨時株主総会での決議後、2023年に上場申請、下旬に上場を予定。スピンオフ基準日に現東芝株主に2つの新会社の株式を分配。

東芝へのCVCからの買収提案とその結末(2021年4月)

2021年4月7日に投資ファンド大手であるCVCキャピタルによる東芝への買収提案が行われたことが明らかになりました。今後、東芝の取締役は、株主の利益を確保するために合理的な努力を行う義務(レブロン基準)が発生してしまうため、東芝経営陣が想定する自社の企業価値の算定、CVCの買収価格と企業価値に乖離がある場合、買収価格見直しやその他条件の交渉、より有利な条件を提示できる他の買手があるかどうかの検証、といったプロセスを経る必要があります。当ページでは、東芝とCVCの買収提案の推移をタイムリーかつ時系列でフォローしています。

CVCキャピタルについて

1981年にシティバンクのプライベートエクイティ部門として設立された老舗の投資ファンドです。1993年にシティバンクから分社化独立を果たしました。2021年現在運用資産は1178億ドルと投資ファンドでも有数の規模となります。

東芝の株価推移

CVCキャピタルからの提案受領後株価は大きく上昇しました。

東芝の株価推移

東芝の株主構成

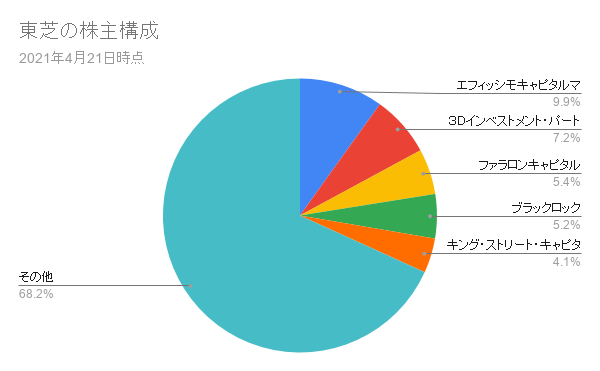

金融庁のEDINETで開示されている大量保有報告書の情報(⇒参照したデータの詳細情報)によれば、2021年4月21日時点での東芝の株主構成は以下の通りです。エフィッシモ、3Dインベストメント、ファラロンキャピタル、ブラックロック、キングストリートの5社で約32%の議決権を保有しています。ブラックロックを除く4社は、通常アクティビスト(物言う株主)として位置づけられています。

初期的なバリュエーション

キャピタルIQによる東芝2021年度EBITDA予想値である2510億円に、類似会社の企業価値/EBITDA(2021年度)倍率の中央値8.8倍を乗じた値から2020年第3四半期の純有利子負債を控除する形で初期的に事業価値を計算すると2.2兆円になり、ほぼファラロンと同程度と計算されました。類似会社に選定した会社は、富士通、三菱電機、シャープ、日立、リコー、日本電産、パナソニック、ルネサス、富士電機、セイコーエプソンです。

東芝の株式価値は、あとはキオクシアの株式価値をどう見るか次第となり、2020年の目論見書及び株価の仮条件から1兆5千億円~2億円程度の時価総額は十分考えられる水準です。よって2.2兆円+6000億円の2.8兆円を東芝の発行済株式数で割ると、6100円程度が理論株価として考えられそうです。

なお、適用したEBITDAマルチプルの8.8倍は、コントロールプレミアムを含まない数値であるので、支配権を獲得する投資ファンドはより高いマルチプルで価値算定を行うことが通例です。よって、もう少し高い株価も理論値としてはあり得そうです。

買収実現までにクリアすべき連立方程式

改正外為法

東芝は原子力や国防事業を営み、安全保障に関わる事業を手掛ける国内企業と定義されるため、改正外為法に基づき、海外の投資家が1%以上の株式を取得する際は、財務省と経済産業省による事前審査が必要となります。

政府系金融機関や官民ファンド

官民ファンドの産業革新投資機構(JIC)や政府系金融機関の日本政策投資銀行を巻き込むと安全保障問題のクリアに近づきますが、一方で買収条件やその後のガバナンスの議論が長引き、買収実現まで時間がかかる可能性があります。

キオクシアホールディングス

半導体は経済安全保障上の重要産業であり、既に4割を保有している外資系のベインキャピタルに加え、CVCがキオクシアの4割の株式を保有する東芝を買収すると、全体として9割を外資系が保有することになります。

特別委員会の設置

CVCキャピタルとの協議が妥当か、株価が妥当か、他の買収者はいるのか、といった株主の利益を確保するために合理的な努力を行う取締役として義務(レブロン基準)を果たすためにも、取締役会とは独立した特別委員会の設置も必要でしょう。

利益相反

車谷氏や社外役員の藤森氏がCVCキャピタルの出身もしくは関係者であり、潜在的な利益相反を抱えています。

参照したデータの詳細情報について

参照したデータは以下の通りです。リンク切れなどありましたら、お問い合わせのページからご連絡頂けますと大変有難く存じます。

参照した報道など

中部電とオリックス、東芝に出資検討 JIPが国内10社超に打診と報道

東芝の再建案、ベインやCVCなど4陣営が2次入札へ

東芝 英のファンドから買収提案 買い取り価格1株約5000円提示

Compound Toshiba: A Shareholder’s Proposal (Japanese)

米マイクロンなどがキオクシア買収検討か WSJ報道

東芝への買収提案価格は安過ぎる、6200円以上妥当-オアシス書簡

東芝、買収合戦の様相 CVC、ベインと連合 KKRも検討

3Dインベストメントパートナーズの公開書簡(2021年4月26日)

3Dインベストメントパートナーズの戦略再検討プロセスに対する考え方

参照した大量保有報告書及び変更報告書

| 株主名 | 持分比率% |

|---|---|

| エフィッシモキャピタルマネージメント | 9.91 |

| 3Dインベストメント・パートナーズ | 7.2 |

| ファラロンキャピタル | 5.37 |

| ブラックロック | 5.22 |

| キング・ストリート・キャピタル・マネージメント | 4.09 |

中期経営計画

2021年11月12日

2022年2月7日