SoFiは、2011年に設立された米国に本拠を置くソーシャルレンディング会社です。元々は、高学歴者を富裕層予備軍HENLY(High Earners, Not Rich Yet)として、学生ローンのP2P融資で成長しました。現在は、設立当初は学生ローンを借りていた高学歴者の成長とともに富裕層予備軍が、投資意欲のある富裕層HENWS(High Earns Not Well Served)へと成長するに伴い、商品ラインアップも拡充させ、現在は住宅ローン、消費者ローンもしくは資産運用、保険等を仲介するプラットフォームへと成長しています。

2021年には、IPOを予定している会社の非公開株式を、上場前に購入できるサービスを開始しました。さらに、SPACとの合併によって2021年6月にIPOしました。

当データベースでは、上場前に一世を風靡したユニコーンの上場後について定期的にモニターしています。

業績推移

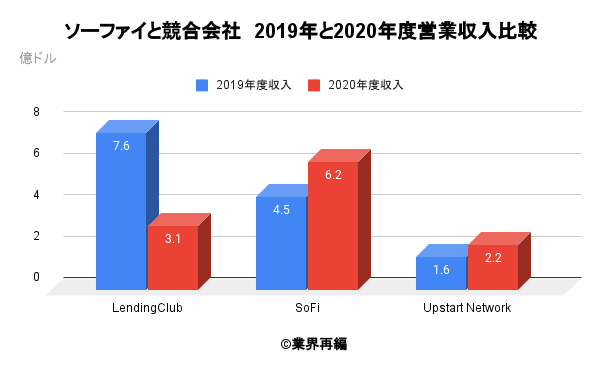

SoFiは、競合のレンディングクラブやプロスパーマーケットプレースが2020年度の収入を減少させた中で、設立以来関係を維持してきた良質な顧客基盤(富裕層予備軍HENLY)に対する適切な新商品の提供(特に住宅ローンのクロスセル)によって収入を伸ばしました。2020年のソーシャルレンディング業界の市場シェアでは、レンディングクラブを抜き、1位となる予定です。

【参照】ソーシャルレンディング業界の世界市場シェアの分析

市場規模

調査会社のベリファイマーケットリサーチによると、2020年の同業界の市場規模は849億ドルです。2028年にかけて年平均28.2%で成長し、同年には5780億ドルへと拡大することを見込みます。

調査会社のアライドマーケットリサーチによると、2019年の同業界の市場規模は679億ドルです。2027年にかけて年平均29.7%での成長を見込んでいます。

調査会社のレポーツアンドデータによると、2018年の同市場規模は431億ドルです。2026年にかけて、年平均26.6%での成長を見込んでいます。⇒参照したデータの詳細

.png)

ソーシャルレンディング業界の市場規模と成長率(2018年~2020年) ©業界再編

株価推移

既に上場しているレンディングクラブやプロスパーマーケットプレースが競合会社となります。また同じく上場していたOnDeckはオンラインファイナンスのEnovaに2020年に買収されましたが、ファイナンスの仲介プラットフォーマーでなく、ノンバンクも、新規借入先を発掘する際の競合と言えます。

ソーシャルレンディングの与信先は、従来伝統的な金融機関(銀行やノンバンク)がカバーできていなかった借主がメインでしたが、借主の信用が十分であることがトラックレコードとしてつみあがると、今度は伝統的な金融機関がそうした優良な借主に対して貸出攻勢をかけてきます。継続的に優良な借主を見つけられる仕組みが、スプレッド(融資と調達コストの差)では金融機関に劣位である仲介プラットフォームの最大の差別化要因となります。なお、OnDeckのオンラインファイナンス大手へのグループ入りは、借主発掘でのシナジーが大きいと言われています。

当該SPACは10ドルで株式を公開していますが、SoFiとの合併の発表後20ドルを超える水準となりました。その後の株価推移は以下の通りです。

非公開時代 SoFi資金調達と企業価値の推移

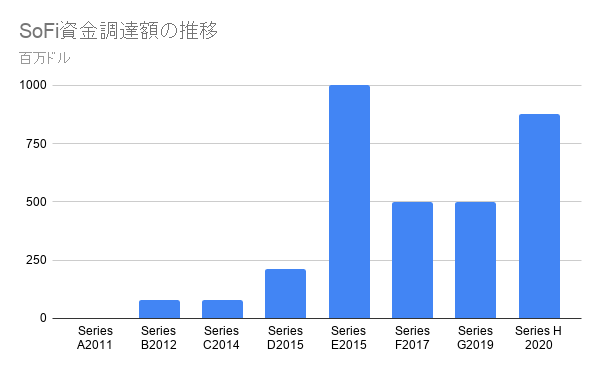

シリーズHラウンドを2020年に終了し、2021年にSPAC(Social Capital Hedosophia Holdings Corp. V)との合併及び上場を発表しました。ユニコーンの一角だけあって順調そのものです。

シリーズHでのバリュエーションが57億ドルで、SPAC合併上場のバリュエーションが86.5億ドルです。これもまた見事な右肩上がりでの上場です。